Vietnam Enterprise Investments Limited (VEIL), quỹ lớn nhất do Dragon Capital quản lý vừa công bố báo cáo hoạt động với nhiều điểm đáng chú ý.

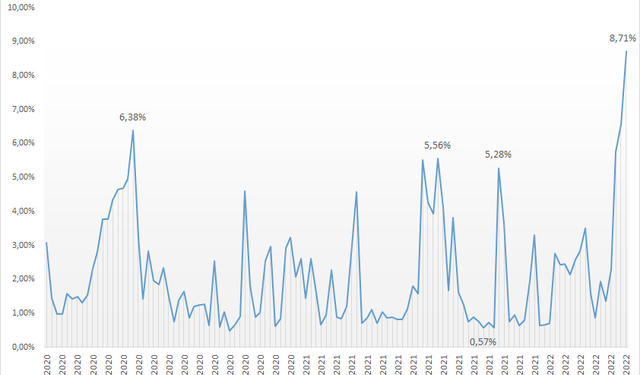

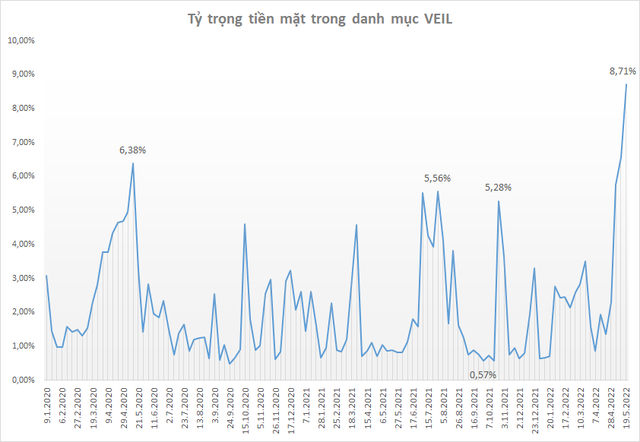

Tại ngày 19/5, tổng quy mô danh mục (NAV) của VEIL có giá trị 2,12 tỷ USD, trong đó tỷ trọng tiền mặt của quỹ ghi nhận tăng cao lên ngưỡng 8,71% (~184,6 triệu USD, tương ứng 4.246 tỷ đồng), con số cao kỷ lục trong nhiều năm trở lại đây.

Trước đó, hồi đầu tháng 5, tỷ trọng tiền mặt của VEIL đạt 5,57%, tương ứng 137,8 triệu USD. Đến khi thị trường bước vào những phiên điều chỉnh mạnh và chỉ số VN-Index liên tục giảm sâu, tỷ trọng tiền mặt của quỹ đã nhanh chóng tăng lên, ghi nhận con số 6,56% (~ 140,9 triệu USD) vào ngày 12/5, cao hơn mức 6,38% tại tháng 5/2020 khi dịch Covid-19 bắt đầu bùng phát.

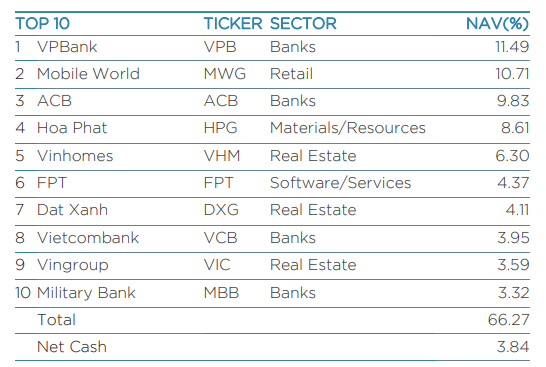

Dữ liệu giao dịch từ 5/5 tới nay cho biết VEIL đã hạ tỷ trọng cổ phiếu VPB, từ 12% (257,8 triệu USD) xuống còn 11,49% vào ngày 19/4 (243,6 triệu USD). Ngoài ra, quỹ do Dragon Capital quản lý cũng hạ tỷ trọng đầu tư tại DXG, từ mức 5,23% (5/5) xuống còn 4,11% (19/5), thứ hạng cũng tụt một bậc từ 6 xuống 7. Tương tự, cổ phiếu TCB cũng không còn lọt danh mục cổ phiếu có tỷ trọng lớn trong danh mục, thay thế vị trí đó là MBB với tỷ trọng 3,32% (~ 70,35 triệu USD).

Trong khi đó, quỹ do Dragon Capital quản lý đã gia tăng tỷ trọng tại VHM (5,82% lên 6,3%, tương ứng tăng từ 125 triệu USD lên 133,5 triệu USD).

Hiện, những cái tên chiếm tỷ trọng lớn nhất danh mục VEIL tại ngày 19/5 là VPB với 11,49%, xếp tiếp theo là MWG (10,71%), ACB (9,83%), HPG (8,61%)…

Top 10 danh mục VEIL Dragon Capital tại ngày 19/5

Về cơ cấu nhóm ngành, ngân hàng hiện chiếm tỷ trọng lớn nhất danh mục VEIL với 30,44%, tỷ trọng nhóm bất động sản xếp ngay sát với 24,82%. Trong khi ngành F&B hiện chiếm tỷ trọng 7,29%.

Tại ngày 19/5, NAV/Shares VEIL đạt 10,13 USD, giảm 1,27% so với tuần trước và giảm 17,04% so với đầu năm.

Mặc dù hiệu suất hoạt động âm từ đầu năm đến nay cùng động thái liên tục gia tăng tỷ trọng tiền mặt, Dragon Capital vẫn bày tỏ quan điểm tương đối tích cực trong một báo cáo gần đây, cho rằng thị trường đã giảm về vùng định giá hấp dẫn và đang có dấu hiệu quá bán.

Theo Dragon Capital, nhà đầu tư nên chủ động tái cơ cấu danh mục để tận dụng tốt đợt điều chỉnh mạnh này của thị trường, tăng tỷ trọng các nhóm ngành và doanh nghiệp có tiềm năng tăng trưởng lợi nhuận tốt trong thời gian tới thông qua hai yếu tố (1) ổn định kinh tế vĩ mô và tiềm năng tăng trưởng và (2) định giá Thị trường.

“Nền kinh tế vĩ mô vẫn ổn định, có tiềm năng tăng trưởng và định giá thị trường thấp (hiện tại định giá thị trường đang ở mức 11.x lần dưới mức trung bình 12 năm)m nhà đầu tư nên cân nhắc tận dụng cơ hội để đầu tư với mức giá hấp dẫn. Lịch sử cho thấy sau các đợt điều chỉnh lớn trong 10 năm gần đây, thị trường đều hồi phục mạnh mẽ và chinh phục các mốc đỉnh mới”, Dragon Capital nhấn mạnh.