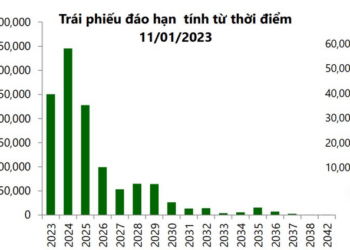

Theo số liệu mới nhất từ Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), có tổng cộng 26 đợt phát hành riêng lẻ với tổng giá trị khoảng 22.185 tỷ đồng (chiếm 80,1% tổng giá trị phát hành) và 8 đợt phát hành ra công chúng giá trị 5.509 tỷ đồng trong 2 tháng đầu năm 2022, tăng trưởng tương ứng 51% và 31% so với cùng kỳ năm ngoái.

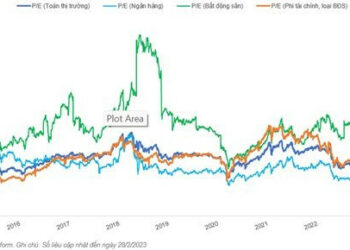

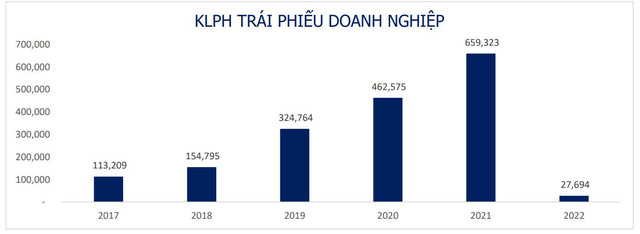

Thị trường trái phiếu doanh nghiệp phát triển nhanh trong những năm gần đây, tăng mạnh về khối lượng nhưng lại không đồng đều về chất lượng . Tình trạng chạy đua phát hành, chạy đua lãi suất trong khi chất lượng tín dụng của doanh nghiệp phát hành không được xem trọng, đẩy rủi ro về phía người mua phải tự đánh giá và thẩm định.

Thực tế, nhà đầu tư thường bị hấp dẫn bởi lãi suất cao của trái phiếu doanh nghiệp dù nhận thức rõ rằng lợi nhuận cao thì đi kèm rủi ro cao. Nhưng rủi ro ở đây sẽ khiến cho nhà đầu tư phải trả giá đắt nếu không lường trước được tình hình.

Bà Nguyễn Thị Phương, đường Thụy Khuê, Quận Tây Hồ, Hà Nội chia sẻ, bà có dòng tiền sắp về và cũng có dự định cho một phần vào trái phiếu – kênh đầu tư được chào với lãi suất rất hấp dẫn, nhưng bà lăn tăn không biết có nên đầu tư vào trái phiếu đó không vì không rõ an toàn như thế nào.

Những trường hợp nhà đầu tư băn khoăn như bà Phương không phải là ít và dễ bị hấp dẫn bởi các doanh nghiệp nhỏ phát hành trái phiếu với mức lãi suất rất cao. Tuy nhiên, thực tế tình hình kinh doanh, và nguồn trả nợ của công ty không rõ ràng, hoạt động kinh doanh và kế hoạch tăng trưởng không minh bạch, mục đích sử dụng vốn không được báo cáo đầy đủ và tài sản đảm bảo không có hoặc không được định giá đúng quy định …, tất cả các thông tin này bà Phương đều không nắm rõ thì đây chắc chắn là rủi ro cho nhà đầu tư.

Như vậy, đứng trước những đợt phát hành trái phiếu, nhà đầu tư cần tìm hiểu rõ về doanh nghiệp phát hành và điều kiện điều khoản của trái phiếu để có thể đánh giá chất lượng trái phiếu. Tuy nhiên, nếu nhà đầu tư tự tìm hiểu thì có thể không hiệu quả vì nhà đầu tư cá nhân thường thiếu kinh nghiệm đối với các sản phẩm tài chính khá phức tạp như trái phiếu, và bên cạnh đó là thông tin không đầy đủ, minh bạch. Điều này chắc chắn sẽ dẫn đến các rủi ro mà nhà đầu tư không lường hết được. Trao đổi với Công ty Cổ phần Chứng khoán Kỹ Thương – Techcom Securities (TCBS), thay vì để nhà đầu tư phải tự đánh giá chất lượng của các sản phẩm chào bán, tất cả trái phiếu doanh nghiệp do TCBS phân phối đều được nhận diện và trải qua quá trình thẩm định chuyên nghiệp, chặt chẽ bởi đội ngũ chuyên gia và hội đồng thẩm định đầu tư để khi đến tay nhà đầu tư đều là những trái phiếu an toàn và đảm bảo theo đúng qui định pháp luật.

Với tư cách là tổ chức tư vấn và phát hành trái phiếu doanh nghiệp lớn nhất trên thị trường hiện nay, chia sẻ về quy trình thẩm định trái phiếu tại TCBS, các chuyên gia tư vấn tại đây cho biết giai đoạn trước khi phát hành và chào bán trái phiếu là giai đoạn đặc biệt quan trọng. Đội ngũ chuyên gia phân tích lâu năm trong lĩnh vực đầu tư, tài chính tại TCBS sẽ nhận diện, đánh giá chuyên sâu năng lực tài chính và đội ngũ chuyên gia trong lĩnh vực tư vấn luật và tư vấn phát hành sẽ thẩm định về mức độ tuân thủ các quy định pháp lý của các tổ chức phát hành trái phiếu. Hệ thống TCRating của TCBS sẽ đánh giá toàn diện trên 2000 doanh nghiệp niêm yết và không niêm yết trên thị trường để sàng lọc và so sánh mức độ uy tín của doanh nghiệp để tiếp cận.

Thông thường, khi nhận được thông tin về nhu cầu phát hành trái phiếu của tổ chức phát hành, TCBS sẽ trực tiếp gặp gỡ, phỏng vấn doanh nghiệp, thăm quan tài sản, cơ sở vật chất và mục đích sử dụng vốn dự kiến để thu thập thông tin các thông tin cần thiết như cơ cấu cổ đông, cấu trúc doanh nghiệp, bộ máy quản lý, tình hình tài chính, triển vọng kinh doanh, các dự án dự kiến triển khai, phương án kinh doanh và kế hoạch doanh thu, lợi nhuận, qua đó, TCBS sẽ phân tích đánh giá về dòng tiền và khả năng trả nợ của tổ chức phát hành.

Với mỗi phương án phát hành cụ thể, các đội ngũ chuyên gia tài chính, luật pháp, rủi ro của TCBS sẽ cùng cho ý kiến đánh giá để có những đề xuất các điều khoản cơ bản của trái phiếu, không chỉ đảm bảo đáp ứng quy định của pháp luật, tối ưu phương án sử dụng vốn cho tổ chức phát hành mà còn giúp tối ưu cho từng phân loại nhà đầu tư cụ thể.

Cuối cùng, các đề xuất phương án phát hành sau khi có ý kiến của các chuyên gia sẽ tiếp tục được báo cáo Hội đồng nhận diện và Hội đồng sản phẩm để đánh giá tính khả thi của phương án phát hành trước khi được triển khai thực hiện phát hành.

Như vậy, trái phiếu doanh nghiệp để đến giai đoạn phân phối cho nhà đầu tư đều được chuyên gia TCBS thẩm định nghiêm chặt để đảm bảo yếu tố an toàn và minh bạch cho nhà đầu tư.

Trong giai đoạn thị trường trái phiếu doanh nghiệp tăng nóng với rất nhiều tổ chức phát hành tham gia, nhà đầu tư cần biết cách “chọn mặt gửi vàng” để đầu tư an toàn và đảm bảo tài sản.