Theo Báo cáo Chiến lược thị trường tháng 3/2022, SSI Research nhận định vùng 1,470 điểm là mốc hỗ trợ quan trọng, dự báo các yếu tố tích cực có thể tác động đến TTCK bao gồm kết quả kinh doanh sơ bộ quý 1/2022 và kế hoạch định hướng năm 2022 trong mùa ĐHĐCĐ đang đến gần.

Tăng trưởng lợi nhuận vẫn là yếu tố hỗ trợ tốt cho thị trường

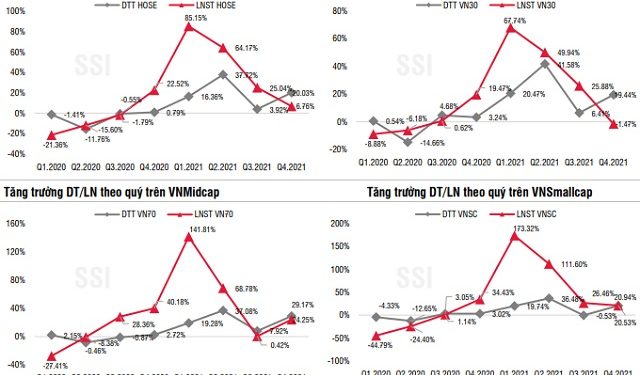

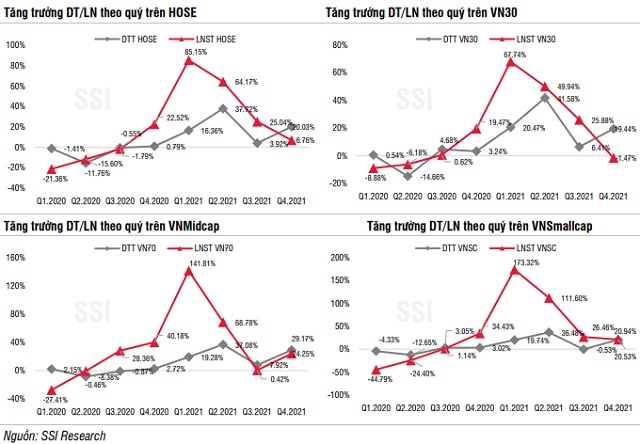

Mùa công bố kết quả kinh doanh quý 4/2021 đã chính thức khép lại với kết quả thực hiện của hầu hết công ty niêm yết phù hợp với kỳ vọng của SSI Research và của thị trường. Tăng trưởng lợi nhuận sau thuế của các công ty niêm yết trên HOSE đạt mức khiêm tốn 6.75%, đánh dấu quý thứ 3 tăng trưởng chậm lại sau khi đạt đỉnh tăng trưởng vào quý 1/2021.

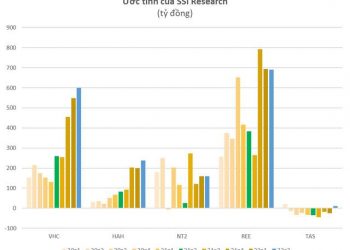

SSI Research kỳ vọng diễn biến tương tự sẽ tiếp tục trong quý 1/2022 khi thị trường đang có những kỳ vọng nhất định vào nhu cầu tiêu dùng sẽ hồi phục sớm hơn dự kiến. Cụ thể, một tín hiệu đáng mừng cho sự phục hồi của ngành bán lẻ trong thời gian tới là SSI Research bắt đầu quan sát thấy sự cải thiện của doanh thu bán lẻ tại TP.HCM, khi tăng 3.4% so với cùng kỳ (dấu hiệu tăng trưởng đầu tiên kể từ tháng 7 năm 2021).

Điều này phản ánh tâm lý tiêu dùng đã được cải thiện sau một thời gian dài bị ảnh hưởng mạnh, trong khi đó doanh thu bán lẻ ở Hà Nội vẫn ghi nhận mức tăng trưởng tích cực, 10.9% mặc dù diễn biến dịch khá phức tạp. Bên cạnh đó, doanh thu về dịch vụ du lịch (ăn uống, lưu trú) cũng đã được cải thiện khi các hạn chế đi lại trong nước ngày càng được dỡ bỏ, với việc doanh thu hoạt động du lịch đã phục hồi tại các điểm du lịch chính như Khánh Hòa và Phú Yên.

Các yếu tố rủi ro tác động đến thị trường

2 yếu tố rủi ro tác động đến thị thị trường là chính sách lãi suất của Fed và căng thẳng Nga-Ukraina leo than.

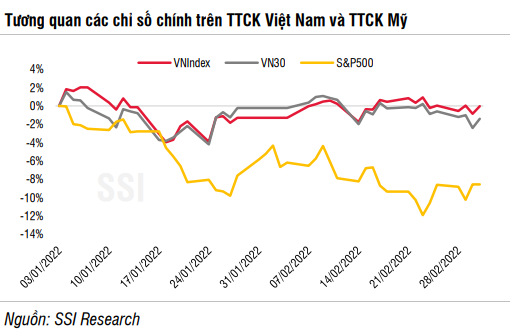

Áp lực đối với đồng VND đã phần nào xuất hiện trong thời gian qua, khi đồng USD có xu hướng mạnh lên ở thị trường quốc tế cũng như nguồn cung ngoại tệ chưa hồi phục do cán cân thương mại nhập siêu (2 tháng đầu năm ước tính 0.9 tỷ USD) và giai đoạn cao điểm nguồn kiều hối đã qua. Tuy nhiên, SSI Research cho rằng cán cân thương mại sẽ nhanh chóng được cải thiện khi xuất khẩu hồi phục và giúp đồng VND duy trì được sức mạnh của mình. Với diễn biến của TTCK (thị trường chứng khoán) trong giai đoạn vừa qua, tác động từ việc Fed nâng lãi suất trong tháng 3 có thể đã được phản ánh phần lớn. Hơn nữa, diễn biến các chỉ số trên TTCK Việt Nam và chỉ số S&P 500 trên TTCK Mỹ cho thấy mức độ tương quan khá thấp.

Mức độ nghiêm trọng của tình hình xung đột Nga-Ukraine sẽ không tác động trực tiếp đến Việt Nam, vì cả hai nước liên quan đều không phải là đối tác thương mại lớn của Việt Nam. Tuy nhiên, rủi ro lớn nhất đối với Việt Nam khi xung đột kéo dài là áp lực lạm phát sẽ tăng mạnh. Đợt tăng giá hàng hóa lần này có thể gây lo ngại về lạm phát, nhưng nhìn chung Việt Nam vẫn luôn có lợi thế nhất định trong việc kiểm soát lạm phát.

Nhận định TTCK Việt Nam trong tháng 3

Về định giá, hệ số P/E 2022 của VN-Index năm 2022 hiện ở mức 14.2 lần, SSI Research duy trì quan điểm mức định giá này đang hấp dẫn hơn so với hầu hết các thị trường trong khu vực. Trong ngắn hạn, SSI Research nhận thấy biến số về mâu thuẫn Nga-Ukraine mặc dù không tác động lớn đến TTCK Việt Nam nhưng vẫn là rủi ro cần nhà đầu theo dõi và thận trọng.

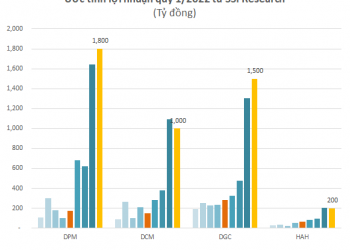

Các yếu tố tích cực có thể tác động đến thị trường trong tháng 3 bao gồm (1) kết quả kinh doanh sơ bộ quý 1/2022 và (2) kế hoạch định hướng năm 2022 trong mùa ĐHĐCĐ đang đến gần.

Về góc nhìn kỹ thuật, chỉ số VN-Index hiện đang trong trạng thái đi ngang giữa vùng kháng cự 1,512 điểm và vùng hỗ trợ 1,470 điểm. Vùng 1,470 điểm là mốc hỗ trợ quan trọng, nếu chỉ số VN-Index giữ vùng hỗ trợ này đi cùng với thanh khoản cải thiện dần thì đây là tín hiệu gia tăng tỷ trọng cổ phiếu với kỳ vọng chỉ số sẽ kiểm lại vùng đỉnh cũ 1,537 điểm. Ngược lại, nếu bị phá vỡ thì vùng hỗ trợ tiếp theo trên chỉ số VN-Index được xác định quanh vùng 1,440-1,423 điểm.

TUYÊN BỐ TỪ CHỐI TRÁCH NHIỆM: Các quan điểm và ý kiến được thể hiện bởi tác giả, hoặc bất kỳ người nào được đề cập trong bài viết này, chỉ nhằm mục đích cung cấp thông tin và không cấu thành lời khuyên về đầu tư.

Nguồn: SSI Research, ViMoney tổng hợp