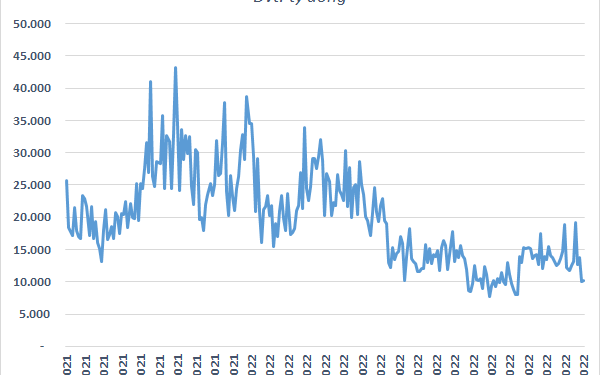

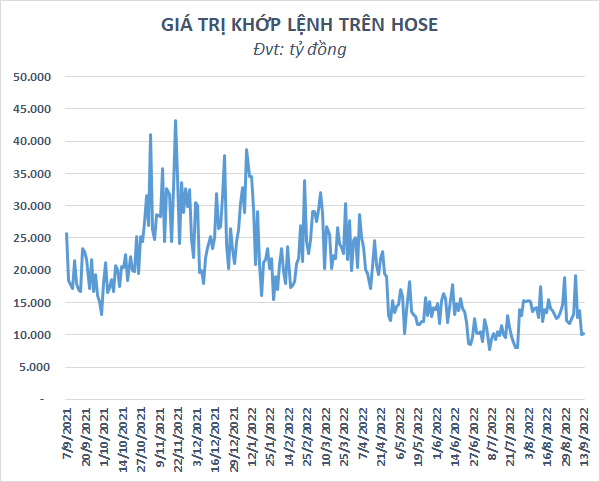

Thị trường chứng khoán vừa trải qua thêm một phiên giao dịch đầy ảm đạm khi VN-Index giảm nhẹ với thanh khoản “èo uột”. Giá trị khớp lệnh trên HoSE chỉ đạt khoảng 10.100 tỷ đồng, tương đương mức thấp nhất trong vòng gần 2 tháng ghi nhận vào phiên trước. Lần gần nhất giá trị khớp lệnh trên HoSE xuống dưới 10.000 tỷ đồng đã từ cuối tháng 7, thời điểm thị trường đang chật vật tạo đáy.

Thanh khoản thị trường vẫn ảm đạm

Thanh khoản xuống thấp đi ngược lại kỳ vọng của nhà đầu tư vào việc thị trường có thể sôi động hơn sau khi áp dụng chu kỳ thanh toán mới T+2 (từ ngày 29/8) và giao dịch lô lẻ (từ ngày 12/9). Trước đó, một số chuyên gia nhận định thanh khoản có thể tăng khoảng 20-30% sau những thay đổi trên tùy thuộc vào mức độ hưng phấn của nhà đầu tư nhưng giao dịch thực tế lại ngày càng ảm đạm hơn.

Thông thường, giao dịch sẽ sôi động hơn trong các phiên thị trường biến động mạnh với biên độ lớn. Do đó, việc VN-Index dao động trong biên độ hẹp 2 phiên vừa qua một phần nào đó đã hạn chế thanh khoản của thị trường. Thêm nữa, việc thiếu vắng thông tin hỗ trợ sau mua soát xét bán niên cũng khiến nhà đầu tư thận trọng hơn trong các quyết định mua bán.

Sau nhịp hồi gần 10% từ đáy xác nhận đầu tháng 7, VN-Index đã bước vào vùng kháng cự mạnh 1.250-1.280 điểm khiến tâm lý nhà đầu tư trở nên dè dặt hơn. Thị trường chưa có thêm động lực mới để bứt phá trong khi cũng không có yếu tố nào thực sự tiêu cực để dẫn đến áp lực buộc phải bán.

VN-Index đang trong vùng kháng cự mạnh

Trạng thái quan sát được giới phân tích ưu tiên đặc biệt trong bối cảnh thị trường tài chính toàn cầu đang trong giai đoạn nhạy cảm trước các số liệu vĩ mô của các nền kinh tế lớn. Lạm phát và suy thoái là 2 vấn đề “nhức nhối” ảnh hưởng đến quan điểm điều hành chính sách tiền tệ của các Ngân hàng Trung ương thế giới, đặc biệt là Fed.

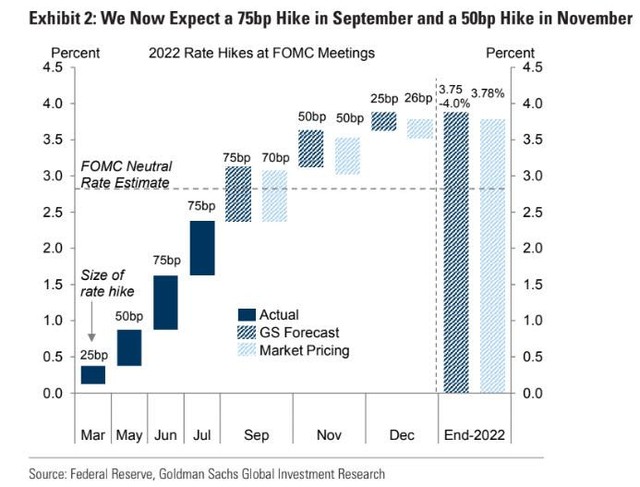

Tại hội nghị Jackson Hole hồi cuối tháng 8, Chủ tịch Fed Jerome Powell đã đưa ra cam kết cứng rắn về việc chặn đà leo thang của lạm phát đồng thời nhấn mạnh Fed sẽ tiếp tục tăng lãi suất và cảnh báo việc này sẽ gây ra “một chút đau” cho nền kinh tế Mỹ. Trước đó, Fed đã có lần thứ 2 liên tiếp tăng lãi suất 0,75 điểm % vào kỳ họp cuối tháng 7.

Trong báo cáo mới nhất, Goldman Sachs dự báo mức lãi suất điều hành cuối năm 2022 của Fed là 4% đồng nghĩa với việc tiếp tục tăng 0,75 điểm % trong tháng 9; 0,5 điểm % vào tháng 11 và 0,25 điểm % vào tháng 12. Việc Fed chưa có động thái chấm dứt tăng lãi suất trong ngắn hạn sẽ ảnh hưởng lớn đến dòng tiền vào các tài sản tài chính có rủi ro cao và chứng khoán cũng không ngoại lệ.

Goldman Sachs dự báo tốc độ tăng lãi suất của Fed

Dữ liệu lịch sử của các gói QE và QT cho thấy tác động cùng chiều của tăng/giảm bảng cân đối của Fed đến dòng tiền chảy vào ba thị trường lớn là tín dụng, trái phiếu và chứng khoán. Đây sẽ là bài thử thách lớn nhất cho thị trường chứng khoán toàn cầu trong những tháng còn lại của năm 2022. Sự sụt giảm, nếu xảy ra trong giai đoạn này, có thể là nhịp giảm đồng pha cuối cùng trước khi tạo phân hoá theo sức mạnh vĩ mô của từng quốc gia.

Trên thực tế, chứng khoán Việt Nam đã có khoảng thời gian đi ngược xu hướng thế giới khi hồi phục khả quan trong tháng 8 với động lực từ sự phục hồi tích cực của nền kinh tế dựa trên yếu tố nội tại. Tuy nhiên, theo SGI Capital, giai đoạn tháng 09 và 10/2022 có thể sẽ là bài thử mạnh với thị trường chứng khoán trước rủi ro đến từ thị trường tài chính toàn cầu khi Fed tăng tốc hút tiền.

SGI Caiptal cho rằng Ngân hàng Nhà nước (SBV) sẽ thận trọng trong điều hành tín dụng và lãi suất trong 4 tháng cuối năm với trọng tâm ổn định tỷ giá và lạm phát, bởi mục tiêu tăng trưởng GDP năm nay sẽ đạt và vượt kế hoạch. Điều này có thể sẽ ảnh hưởng đáng kể đến khả năng hồi phục của thanh khoản thời gian tới.

Tuy nhiên, theo SGI Capital, giai đoạn áp lực tỷ giá và lãi suất căng thẳng và bất ngờ nhất có thể đang dần đi qua. SBV sẽ có thêm dư địa điều hành từ cuối quý 4 khi tốc độ thắt chặt tiền tệ chậm lại trên toàn cầu. Điều này có thể sẽ tạo ra hiệu ứng tích cực hơn đối với thị trường chứng khoán.

Thêm nữa, triển vọng chứng khoán Việt Nam vẫn được đánh giá khả quan về dài hạn nhờ tình hình vĩ mô ổn định và định giá hợp lý dựa trên khả năng tăng trưởng lợi nhuận của các doanh nghiệp niêm yết được dự báo ở mức cao. Đây sẽ là động lực để thu hút dòng tiền trở lại trong tương lai.