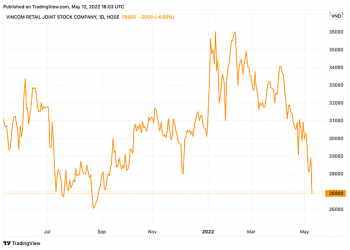

Theo báo cáo phân tích mới đây, SSI Research những rủi ro trong thời gian tới mà Vincom Retail ( HoSE: VRE ) có thể gặp phải đến từ sự chậm trễ trong việc phát triển các dự án đô thị lớn từ phía Vinhomes ( HoSE: VHM ), ảnh hưởng đến kế hoạch mở rộng của công ty và lo ngại lạm phát có thể khiến tiêu dùng phục hồi yếu hơn dự kiến.

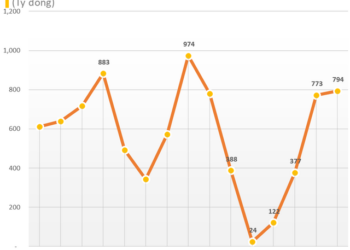

Doanh thu thuần quý II và lãi sau thuế cổ đông công ty mẹ Vincom Retail lần lượt đạt 1.900 tỷ đồng tăng 22,5% so với cùng kỳ và 773 tỷ đồng, tăng 99,5%. Kết quả tăng trưởng này chủ yếu nhờ doanh thu cho thuê trung tâm thương mại tăng trưởng 33% so với cùng kỳ lên 1.800 tỷ đồng, chiếm 98,5% tổng doanh thu. Tăng trưởng doanh thu của mảng cho thuê chủ yếu đến từ đ[n vị mở mới 3 trung tâm thương mại cùng gói hỗ trợ khách hàng giảm đáng kể do khách thuê hầu hết đã trở lại hoạt động bình thường.

Mặt khác, doanh thu bán bất động sản giảm 91,3% so với cùng kỳ do số lượng căn hộ được bàn giao trong quý giảm. Vincom Retail chỉ bàn giao 2 căn shophouse trong quý II so với 16 căn trong quý 2/2021. Tuy nhiên, đã có 218 căn shophouse được bán trong hai dự án mới, tương ứng với doanh thu chưa ghi nhận là 2.900 tỷ đồng tính đến cuối tháng 6, điều này sẽ giúp thúc đẩy lợi nhuận của mảng này trong năm tới khi các shophouse được bàn giao cho người mua.

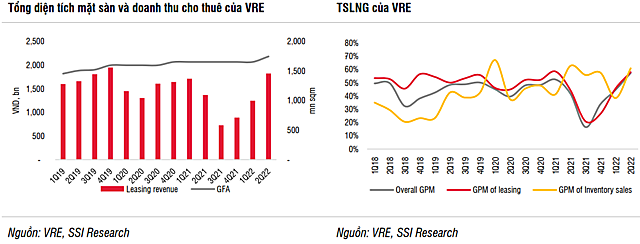

SSI Reasearch nhận thấy tỷ suất lợi nhuận gộp công ty đã có sự phục hồi theo hình chữ V từ mức đáy trong quý 3/2021 về lại mức tỷ suất lợi nhuận gộp của thời điểm quý 1/2021 (trước làn sóng thứ 2 của dịch Covid-19). Điều này là nhờ vào sự giảm dần quy mô gói hỗ trợ khách thuê, tăng trưởng doanh thu cho thuê theo quý tăng trưởng cùng với việc mở rộng diện tích sàn cho thuê (GFA), và các sáng kiến tiết kiệm chi phí bao gồm lắp đặt tấm pin mặt trời, số hóa hoạt động quản lý công việc giúp giảm số lượng nhân viên dù số lượng trung tâm thương mại tăng lên.

Cụ thể, tỷ suất lợi nhuận gộp của mảng cho thuê TTTM đã phục hồi từ mức 44,4% trong quý 2/2021 lên 58% trong quý II năm nay. Cùng kỳ năm ngoái, công ty đã hỗ trợ 424 tỷ đồng tiền thuê trong khi con năm nay số này giảm đáng kể. Trong khi đó, tỷ suất lợi nhuận gộp của hoạt động bán bất động sản duy trì ở mức cao là 60,9%.

Kết quả, tổng doanh thu 6 tháng của Vincom Retail đạt 3.200 tỷ đồng, lãi sau thuế là 1.200 tỷ đồng giảm lần lượt 13,9% và 1,5% so với cùng kỳ. Như vậy công đã hoàn thành lần lượt 40% kế hoạch doanh thu và 48% chỉ tiêu lợi nhuận năm.

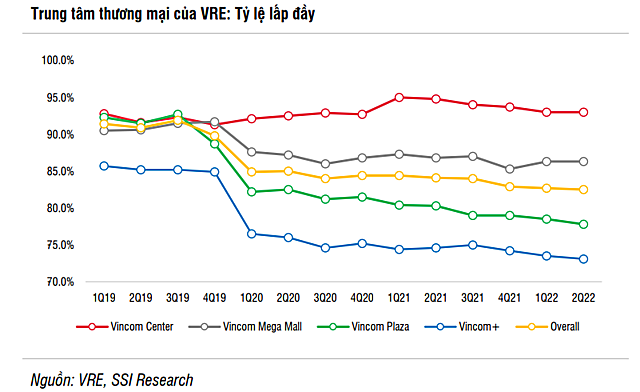

Tỷ lệ lấp đầy các trung tâm thương mại duy trì ổn định so với quý trước

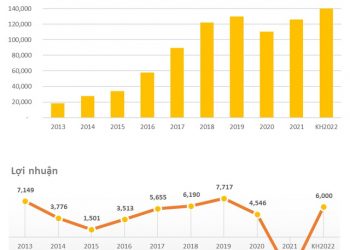

Trong quý II, Vincom Retail đã mở mới ba trung tâm thương mại gồm Vincom Mega Mall Smart City ở Hà Nội, Vincom Plaza Trần Huỳnh ở Bạc Liêu và Vincom Plaza Mỹ Tho ở tỉnh Tiền Giang, nâng tổng số trung tâm thương mại lên 83. Tổng diện tích mặt sàn là 1,75 triệu m2 (tăng 5,6% so với cùng kỳ).

Trong năm 2023, công ty có kế hoạch mở mới hai trung tâm thương mại lớn là Vincom Mega Mall The Empire tại Hưng Yên trong quý II và Vincom Mega Mall Grand Park tại TP HCM vào quý IV. Cùng với đó đơn vị dự kiến mở một số trung tâm thương mại Vincom Plaza tại các tỉnh như Hà Giang và Quảng Trị, sẽ giúp nâng tổng diện tích mặt sàn bán lẻ lên khoảng 2 triệu m2.

Trong giai đoạn 2024-2026, công ty đặt mục tiêu tổng diện tích mặt sàn đạt khoảng 3~3,7 triệu m2, chủ yếu đến từ đóng góp của Vincom Mega Mall. Năm nay, tính trung bình, tỷ lệ lấp đầy các TTTM vẫn ổn định ở mức 82,5% vào II, dự kiến sẽ tăng lên 82,6% trong quý III và tiếp tục tăng lên mức 85,5% trong quý IV. Nhìn chung, ban lãnh đạo dự kiến tỷ lệ cho thuê trung bình là 84% cho cả năm 2022.

Số lượng khách hàng đến các trung tâm mua sắm của Vincom Retail đạt 12,7 triệu lượt trong tháng 6 tăng 36% so với tháng trước và tăng 21% so với cùng kỳ, phục hồi 80% số lượng khách hàng trước đại dịch Covid vào năm 2019. Xu hướng phục hồi tiếp tục được duy trì trong tháng 7 với 13,7 triệu lượt khách, và con số này dự kiến sẽ tiếp tục tăng vào cuối năm, đặc biệt là ở các trung tâm thương mại tọa lạc tại các trung tâm du lịch.

Do hoạt động kinh doanh đã trở lại hoạt động bình thường trên khắp cả nước, SSI Research kỳ vọng số lượng khách hàng đến các trung tâm mua sắm cũng sẽ phục hồi bền vững, giúp đẩy nhanh việc cắt giảm gói hỗ trợ tiền thuê mặt bằng đến năm 2023. Vincom Retail hiện có thị phần dẫn đầu, nền tảng tài chính lành mạnh với lượng tiền mặt ròng tích cực và sự cộng hưởng từ hệ sinh thái Vingroup. Công ty cũng có lợi thế trong việc duy trì được mối quan hệ vững chắc với các thương hiệu quốc tế và chuỗi cửa hàng – là những đối tác đang lên kế hoạch mở rộng cửa hàng sau đại dịch.