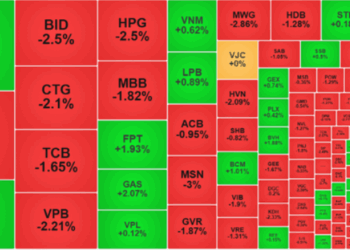

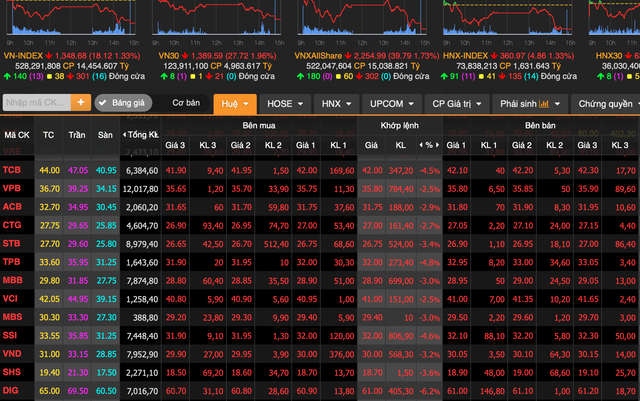

VN-Index diễn biến khá tiêu cực ngay phiên đầu tiên của tháng 5 khi mất 18 điểm, giảm về vùng 1.348 điểm. Nguyên nhân khiến VN-Index giảm điểm mạnh đến từ các cổ phiếu vốn hoá lớn giảm sâu.

Điển hình là VN30 đã giảm 27,7 điểm xuống còn 1.348 điểm. Loạt cổ phiếu thuộc rổ Vn30 có biên độ giảm sâu là TCB giảm 4,5% xuống 42.000 đồng/cổ phiếu; SSI giảm 4,6% xuống 32.000 đồng/cổ phiếu; STB giảm 3,4% xuống 26.750 đồng/cổ phiếu; CTG giảm 2,7% xuống 27.000 đồng/cổ phiếu; HPG giảm 3% xuống 42.000 đồng/cổ phiếu; TPB giảm 4,8% xuống 32.000 đồng/cổ phiếu; MSN giảm 2,5% xuống 113.100 đồng/cổ phiếu; MBB giảm 3% xuống 28.900 đồng/cổ phiếu…

Ngoài ra một số cổ phiếu vốn hoá lớn cũng giảm mạnh như KDH giảm 2,9%, GVR giảm 2,8%, HDB giảm 2%; NVL giảm 1,8%; VPB giảm 2,5%, ACB giảm 2,9%…

Với nhóm cổ phiếu trụ, VNM tiếp tục phá đáy rớt giá 2,3% xuống 72.500 đồng/cổ phiếu, VHM và VIC vối biên độ giảm nhẹ nhưng mức vốn hoá lớn nên cũng ảnh hưởng đến VN-Index. VRE giảm 3,1% xuống mức 29.950 đồng/cổ phiếu.

Nhiều cổ phiếu vốn hoá lớn rớt giá mạnh

Trong rổ Vn30 chỉ có POW tăng ngược dòng tím lịm lên mức 14.050 đồng/cổ phiếu, MWG, PLX, PNJ, SAB, BVH vẫn giữ được sắc xanh còn BID tham chiếu còn lại đều đỏ màu hoa phượng của tháng 5.

Đáng chú ý nhóm cổ phiếu bank giảm rất mạnh – nhóm này chiếm % vốn hoá lớn của sàn nên khiến VN-Index giảm mạnh theo. Điển hình như VIB giảm 6% lộ sàn.

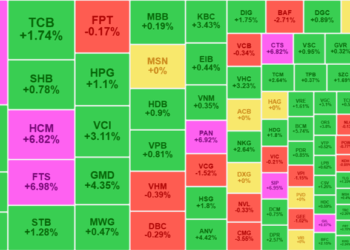

Xét trong VN-Index, nhiều nhóm cổ phiếu cũng giảm điểm mạnh như phân bón (DCM, DPM, BFC giảm sàn), nhóm đầu cơ (FLC, HAI, BII, TGG, L14, TSC giảm sàn), nhóm thép (HSG giảm sàn) cùng một số cổ phiếu khác giảm sàn như DBC, MSH…

Nhóm chứng khoán được nhuộm màu hoa phượng với mức giảm giá cao như VND giảm 3,2%, SSI giảm 4,6%, SHS giảm 3,6%,…

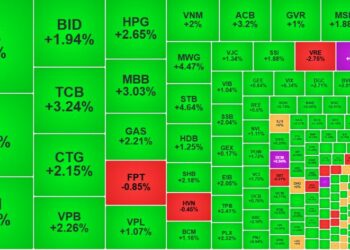

Điểm tích cực của phiên 4/5 cổ phiếu cảng, cổ phiếu xây dựng và vật liệu xây dựng có mức tăng khá mạnh. Tuy nhiên những “cánh én không mang theo mùa xuân về”, sự tích cực không được lan toả do nhóm cổ phiếu lớn rớt giá mạnh do đó nhóm cổ phiếu cảng, xây dựng không thể làm nên chuyện.

Theo dữ liệu từ HOSE, vốn hoá VN-Index đã mất hơn 72.000 tỷ đồng phiên đầu tháng 5.

Đáng chú ý, thanh khoản của VN-Index giảm sâu với 14.454 tỷ đồng dù hàng loạt cổ phiếu rớt giá mạnh. Có thể thấy dòng tiền không còn quá hào hứng mua vào ở vùng giá này khiến cho VN-Index tụt giá mà lực đỡ thì rất èo uột. Dù VN-Index đã giảm mạnh trong tháng 4 khiến nỗi lo Sell in May đã giảm bớt nhưng với phiên giảm điểm mạnh ngay đầu tháng 5, nỗi ám ảnh này vẫn hiện hữu.

Theo các chuyên gia, thanh khoản sụt giảm thể hiện tâm lý dè dặt của cả bên mua và bên bán, bên mua tâm lý yếu và đang tổn thương nhiều, bên bán tiết cung vì giá giảm quá nhanh và lỗ sâu. Điều này xuất phát từ bối cảnh thế giới nhiều biến động và bối cảnh trong nước không có thông tin hỗ trợ đủ mạnh.

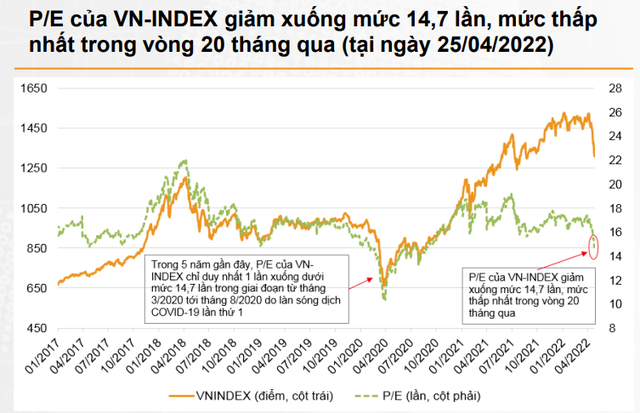

Trong báo cáo chiến lược tháng 5 của Công ty Chứng khoán VNDirect có nhấn mạnh VN-Index giao dịch ở mức P/E 12 tháng là 14.7 lần, đây là mức thấp nhất kể từ tháng 9/2020, thấp hơn 15.2% so với mức đỉnh trong năm nay. VNDirect dự báo lợi nhuận ròng của các DNNY trên HOSE tăng trưởng lần lượt 23% và 19% trong năm 2022 và 2023, kéo theo P/E dự phóng cho năm 2022 ở mức 12.3 lần trong 2022 và 2023 ở mức 10.5 lần, thấp hơn nhiều so với mức P/E trung bình 3 năm vừa qua là 16.2 lần.

“Định giá thị trường hiện ở mức rất hấp dẫn đối với các nhà đầu tư dài hạn, những người đang tìm kiếm các công ty được quản trị tốt với mức tăng trưởng lợi nhuận cao”, báo cáo nêu.

Tuy vậy, VNDirect cho rằng, thị trường đang tồn tại nhiều rủi ro như căng thẳng Nga – Ukraine kéo dài hơn dự kiến và việc phong tỏa nghiêm ngặt của Trung Quốc làm gia tăng lo ngại gián đoạn chuỗi cung ứng và tăng trưởng kinh tế toàn cầu suy yếu. Tình hình COVID-19 và chính sách “Zero-COVID” ở Trung Quốc có nguy cơ lớn làm gián đoạn chuỗi cung ứng toàn cầu và có thể làm trầm trọng thêm tình trạng suy giảm tăng trưởng kinh tế vào năm 2022.

Thứ hai, Fed thắt chặt chính sách tiền tệ mạnh hơn dự kiến. Thị trường đã phản ánh một phần lộ trình tăng lãi suất của Fed, tuy nhiên, việc thắt chặt mạnh hơn dự kiến có thể ảnh hưởng đến tâm lý thị trường, bao gồm cả các thị trường phát triển và mới nổi.

Ngoài ra, lạm phát trong nước cao hơn dự kiến có thể cản trở đà phục hồi kinh tế và khiến chính sách tiền tệ trở nên thắt chặt hơn. Ngân hàng Nhà nước Việt Nam có ít dư địa hơn để duy trì chính sách tiền tệ nới lỏng nhằm hỗ trợ nền kinh tế. Bên cạnh đó, đồng USD mạnh lên cũng gây áp lực lên tỷ giá hối đoái của Việt Nam, dẫn đến nguy cơ rút vốn đầu tư gián tiếp khỏi Việt Nam, đồng thời gia tăng áp lực lên nợ công.

Ông Bùi Văn Huy, Giám đốc môi giới Công ty Chứng khoán TP.HCM (HSC) cho rằng thị trường đang rơi vào vùng thiếu thông tin hỗ trợ để tạo “xúc tác” cao trong ngắn hạn. ác thông tin tích cực về sự phục hồi của nền kinh tế hậu Covid, triển vọng tăng trưởng lợi nhuận của các ngành, doanh nghiệp… chưa đủ là một câu chuyện hay. Trong trạng thái “bình thường mới” và nền lãi suất có xu hướng tăng trở lại, dòng tiền phần nào rút ra và chảy vào các kênh khác, cũng như các hoạt động sản xuất là điều bình thường. Do đó không thể dùng diễn biến vĩ mô, triển vọng lợi nhuận, định giá… để lý giải và dự báo diễn biến của thị trường trong ngắn hạn.

Ông Huy nhấn mạnh, dòng tiền còn đang rất thận trọng, thanh khoản khó cải thiện trong ngắn hạn. Nhiều dấu hiệu cho thấy thị trường đang trong thị trường giá xuống. Trong tháng Năm, giá trị giao dịch khớp lệnh của HOSE khó xác lập mặt bằng trên 20.000 tỷ/phiên trở lại.

Tuy vậy, ông Huy cho rằng, nếu thị trường rơi mạnh, hầu như rất ít cổ phiếu kháng được đà giảm. Song, với các nhà đầu tư dài hạn một cách bài bản luôn xem đây là cơ hội để mua cổ phiếu với giá tốt. Tuy nhiên, điều này sẽ đòi hỏi tư duy đầu tư nghiêm túc, thời gian nắm giữ dài và vị thế đủ an toàn để đối mặt với những rủi ro biến động giá của thị trường.