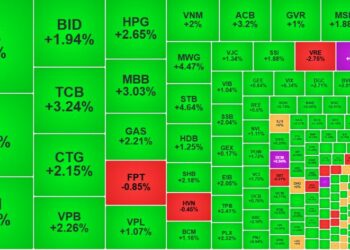

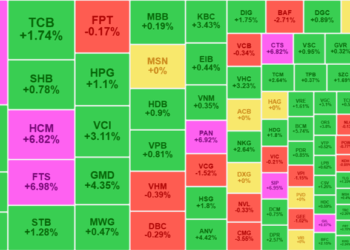

Sau khi chạm đáy 17 tháng, thị trường chứng khoán đã có nhịp hồi khá tích cực, VN-Index tăng gần 11% cùng thanh khoản dần được cải thiện. Kết quả này không thể thiếu đóng góp của nhóm ngân hàng khi các “cổ phiếu vua” nhiều lần dẫn dắt thị trường vượt qua rung lắc.

Ngoại trừ SSB, EIB và NVB, tất cả các cổ phiếu ngân hàng còn lại đều đã tăng so với thời điểm thị trường chạm đáy (ngày 6/7). Trong đó, nhiều cổ phiếu ghi nhân mức tăng trên 10% có thể kể đến như VCB, BID, CTG, MBB, HDB, STB, SHB, MSB, LPB,… Cá biệt có PGB thậm chí còn tăng đến 34%.

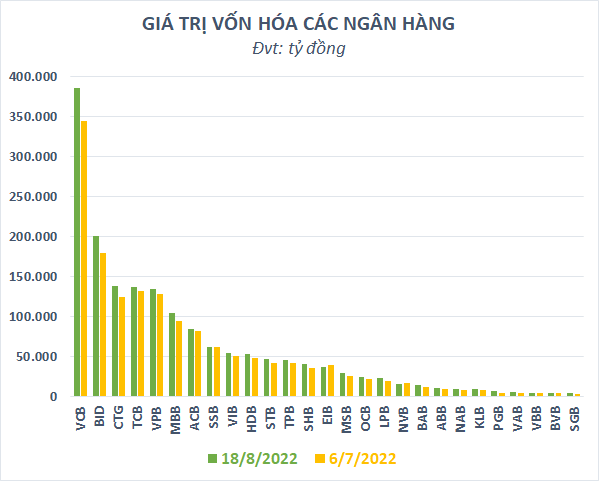

Nhờ đó, tổng vốn hóa thị trường của nhóm ngân hàng đã tăng gần 136.000 tỷ đồng (~6 tỷ USD) so với đáy và hiện đạt gần 1,7 triệu tỷ đồng. Xét về số tuyệt đối, vốn hóa của “anh cả” VCB tăng mạnh nhất nhóm, đến hơn 41.000 tỷ đồng qua đó củng cố vững chắc vị trí số 1 sàn chứng khoán với giá trị đạt 385.700 tỷ đồng. Ngoài VCB, còn có BID, CTG và MBB ghi nhận mức tăng vốn hóa trên 10.000 tỷ đồng.

Vốn hóa cổ phiếu ngân hàng tăng mạnh từ đáy

Mặc dù tăng khá mạnh từ đáy nhưng phần lớn các cổ phiếu ngân hàng vẫn còn thấp hơn nhiều so với đầu năm và chỉ có 4 cái tên gồm VCB, BID, NVB và KLB ngược dòng. Tổng vốn hóa của cả nhóm cũng giảm đến gần 208.000 tỷ đồng (~9 tỷ USD) so với thời điểm 31/12/2021, trong đó có 3 cổ phiếu ghi nhận mức giảm trên 1 tỷ USD là TCB, CTG và VPB.

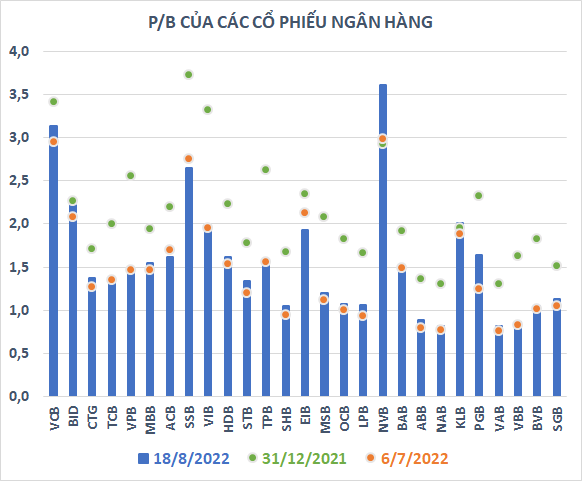

Hầu hết các cổ phiếu ngân hàng đều có mức định giá “mềm” hơn nhiều so với đầu năm ngoại trừ trường hợp cá biệt của NVB. Chỉ số P/B của phần lớn cổ phiếu ngân hàng hiện vẫn tương đương với thời điểm thị trường xuống đáy và chủ yếu dưới 2, thậm chí dưới 1,5. VCB và BID là 2 cái tên trong đầu có P/B tương đối cao nhưng không hẳn là “đắt” do vị thế Bluechips đầu ngành và đặc thù của thị trường chứng khoán Việt Nam vẫn phụ thuộc nhiều vào nhóm ngân hàng.

P/B của phần lớn cổ phiếu ngân hàng đều dưới 2, thậm chí dưới 1,5

Trong báo cáo chiến lược quý 3, Chứng khoán BSC cho rằng định giá nhóm ngân hàng vẫn hấp dẫn so với mức tăng trưởng lợi nhuận được dự báo có thể đạt 39,7% năm 2022 nhờ kinh tế phục hồi sau dịch và mức nền lợi nhuận thấp hơn trong năm ngoái.

Theo BSC, nhu cầu tín dụng năm nay sẽ tiếp tục ở mức cao ~14%, được hỗ trợ bởi (1) nền kinh tế hồi phục sau dịch bệnh và (2) gói hỗ trợ ước tính ~350.000 tỷ đồng trong 2-3 năm tới. CTCK này kỳ vọng room tín dụng sẽ được cấp lại trong quý 3 khi tăng trưởng tín dụng toàn ngành tính đến hết quý 2 mới đạt mức 9,35% so với đầu năm

Bên cạnh đó, chất lượng tài sản cũng được được đảm bảo. BSC cho rằng các ngân hàng hiện nay đang kiểm soát tốt bảng cân đối, từ đó hạn chế rủi ro từ biến động nền kinh tế, Ngoài ra, lãi suất cho vay và huy động có xu hướng tăng, trung bình 50 bps trong nửa đầu năm 2022.

BSC dự phóng kết quả kinh doanh nhóm ngân hàng

Đồng quan điểm, SSI Research cũng đánh giá tích cực trong ngắn hạn đối với ngành ngân hàng. Rủi ro từ nợ tái cấu trúc do Covid có thể không đáng lo ngại tại các ngân hàng lớn. Tăng trưởng lợi nhuận 6 tháng cuối năm 2022 của các ngân hàng trong phạm vi nghiên cứu ở mức 38-39%.

Tuy nhiên, rủi ro tiềm ẩn đối với ngành ngân hàng liên quan đến thị trường bất động sản và trái phiếu doanh nghiệp sẽ trở nên rõ ràng hơn vào năm 2023. Theo ước tính, 1/4 tổng số trái phiếu bất động sản đã phát hành sẽ đáo hạn trong năm nay và 65% sẽ đến hạn vào năm 2023 và 2024. Rủi ro này sẽ thể hiện rõ hơn vào chất lượng tài sản của các ngân hàng từ năm 2023.

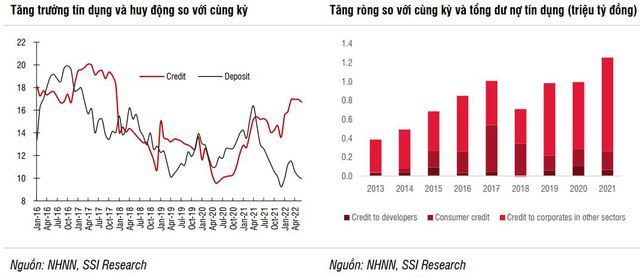

Theo SSI Research, động lực tăng trưởng tín dụng cho 6 tháng cuối năm có thể sẽ đến từ cho vay dài hạn đối với các lĩnh vực cơ sở hạ tầng, sản xuất, giáo dục, y tế và truyền tải điện. Số liệu của Ngân hàng Nhà nước cho thấy dư nợ dành cho chủ đầu tư bất động sản trong vài năm qua chiếm từ 5-10% mức tăng ròng của tổng dư nợ tín dụng. Do đó, ngay cả khi hoạt động cho vay chủ đầu tư bất động sản bị hạn chế, nhu cầu tín dụng từ các lĩnh vực khác vẫn đủ lớn để đạt mục tiêu tăng trưởng tín dụng cho năm 2022.

Mục tiêu tăng trưởng tín dụng năm 2022 vẫn khả thi ngay cả khi cho vay bất động sản bị hạn chế

Trên cơ sở đó, SSI Research cho rằng khả năng xảy ra một đợt điều chỉnh mạnh đối với cổ phiếu ngân hàng trong nửa cuối năm 2022 là không quá lớn, đặc biệt là trong bối cảnh Ngân hàng Nhà nước có thể cân nhắc nới hạn mức tăng trưởng tín dụng (khi điều kiện thị trường thuận lợi) và lợi nhuận trước thuế của các ngân hàng vẫn tăng trưởng tốt trong nửa cuối năm 2022, đặc biệt là quý 3/2022.