Hãng xe điện VinFast mới đây đã nộp hồ sơ IPO lên Ủy ban Giao dịch Chứng khoán Mỹ (SEC) và đây có thể là đợt IPO lớn nhất của một công ty châu Á ở Mỹ kể từ sau thương vụ của DiDi Global, theo Bloomberg.

Ngày 07/04, VinFast Trading & Investment Pte.Ltd., công ty con đặt tại Singapore của Vingroup đã nộp hồ sơ phát hành cổ phiếu lần đầu ra công chúng (IPO) lên SEC. Theo thông tin từ Bloomberg, Vingroup đang cân nhắc huy động 2 tỷ USD thông qua đợt IPO này.

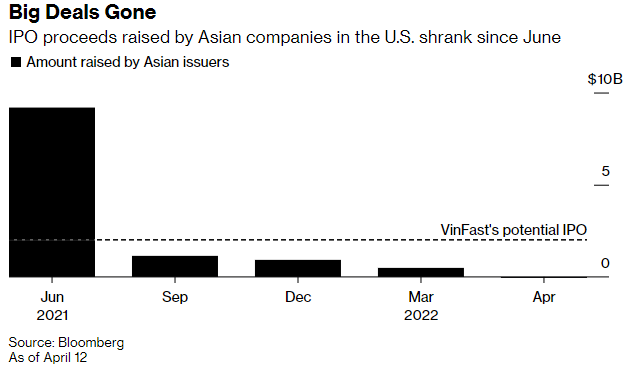

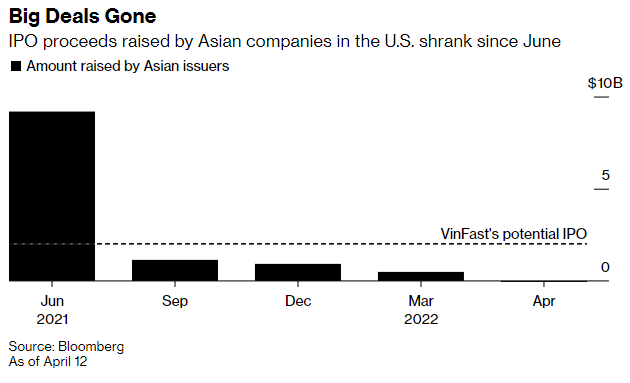

Với quy mô đó, đợt IPO tới đây của hãng xe điện Việt Nam sẽ chấm dứt tình trạng thiếu vắng các đợt IPO lớn của các công ty châu Á tại thị trường Mỹ, mặc dù các nhà đầu tư cũng sẽ thận trọng hơn với một doanh nghiệp còn ít tên tuổi trên thị trường quốc tế.

Ông Ruchir Desai, Chuyên gia quản lý quỹ tại Asia Frontier Capital Ltd. có trụ sở tại Hong Kong cho biết: “Mối quan tâm ở đây không phải là việc VinFast có thể huy động vốn được hay không, mà là liệu định giá của VinFast có đáp ứng được kỳ vọng của thị trường hay không, trong bối cảnh lãi suất ngày càng tăng tác động tiêu cực tới các công ty chuẩn bị niêm yết ở Mỹ”.

Quy mô IPO trong giai đoạn tháng 6/2021-3/2022

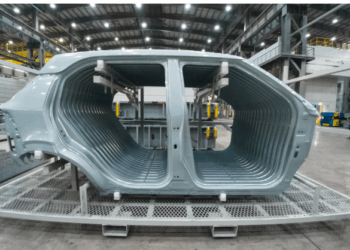

Tháng trước, hãng xe điện Việt Nam cũng công bố đã đạt được thỏa thuận xây dựng một nhà máy sản xuất ở Bắc Carolina trong năm nay. Đây là một phần của khu phức hợp mới này dự kiến sẽ có vốn đầu tư ban đầu lên tới 2 tỷ USD.

Theo các nhà phân tích Ken Foong và Fairuz Khalil của Bloomberg Intelligence, đợt IPO có thể làm gia tăng giá trị cho công ty mẹ và có khả năng nâng vốn hóa thị trường của Vingroup lên tới 26 tỷ USD. “Con số này được đưa ra với giả định VinFast sẽ lên sàn theo kịch bản lạc quan nhất với hệ số giá trên doanh thu 12x”, hai chuyên gia phân tích cho biết.