CBDC đã và đang trở thành một trong những điều khiến các ngân hàng trung ương chưa bao giờ ngừng tranh luận.

Tranh luận về CBDC, đâu là hồi kết?

Vài năm trước kia, tiền kỹ thuật số (hay còn được gọi là CBDC) nổi lên như 1 hiện tượng khiến các ngân hàng trung ương đặt nhiều dấu hỏi về khả năng ảnh hưởng đến hệ thống tiền tệ truyền thống. Thậm chí, ngay cả trong những trường hợp khả thi, khả năng kiểm soát lạm phát, lãi suất của CBDC cũng khá khó khăn.

FED chưa bao giờ dừng quan tâm đến CBDC, trong một hội thảo chuyên đề được tổ chức tại New York, CBDC là thách thức mà ngân hàng trung ương phải đối mặt bên cạnh các danh mục tài sản nhiều rủi ro như tiền điện tử và stablecoin.

CBDC có nhiều điểm mạnh: Tốc độ giao dịch nhanh chóng, chi phí giao dịch thấp, khả năng tiếp cận với các dịch vụ ngân hàng dễ dàng, phù hợp với xu thế công nghệ hóa hiện đại,….Việc CBDC tồn tại sẽ khiến lượng tiền mặt mà các ngân hàng trung ương lưu giữ sẽ ít hơn, đồng nghĩa với đó là họ sẽ giảm bớt khả năng kiểm soát lãi suất.

Tuy nhiên, sự xuất hiện của tiền kỹ thuật số tồn tại nhiều rủi ro – kể cả khi đồng USD, Euro kỹ thuật số xuất hiện – trở thành đối thủ cạnh tranh với thị trường tiền gửi ngân hàng thông thường.

Theo FED, nếu xuất hiện khủng hoảng, chi phí vốn của các ngân hàng có thể gia tăng nếu lượng tiền gửi trong ngân hàng giảm xuống khi một đồng USD kỹ thuật số có lãi suất được sử dụng phổ biến.

FED lúc này buộc phải tăng lượng trái phiếu cần nắm giữ nhằm giữ ổn định hệ thống tài chính và cứu giúp thanh khoản.

Bởi vậy, các ngân hàng sẽ phải cạnh tranh nhiều hơn. CBDC có thể làm tăng sự căng thẳng vốn có trong hệ thống tài chính, buộc FED phải tung ra lượng thanh khoản nhiều hơn. Các ngân hàng sẽ phải “tranh đấu” với nhau để sở hữu những gói tiền FED đưa ra trên thị trường.

Fed vẫn đang tranh luận về việc có nên hay không nên phát triển 1 loại tiền kỹ thuật số, động thái này tương tự với các ngân hàng trung ương trên thế giới. Dĩ nhiên, điều này cần được Nghị viện thông qua – một hành trình lâu dài.

Thị trường tiền điện tử và stablecoin là một hạt nhân của hệ thống tài chính. Các bộ xử lý thanh toán như PayPal và Apple Pay cũng đang phát triển, nhiều thỏa thuận liên quan đến việc tín dụng tiền kỹ thuật số có thể đem lại rủi ro lớn.

Tương lai của tiền

Sự xuất hiện của CBDC có thể thay đổi các chức năng của tiền, bổ sung cho các phương thức thanh toán hiện có, vượt ra ngoài biên giới quốc gia, gây xáo trộn trong hệ thống tài chính quốc tế.

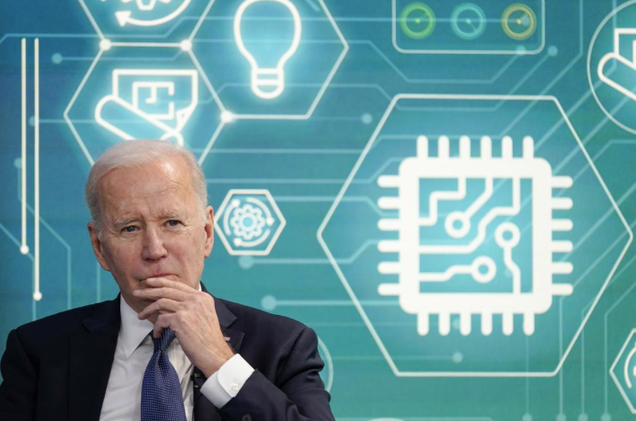

Ngày 9/3/2022, Tổng thống Mỹ Joe Biden ký sắc lệnh yêu cầu FED xem xét xem khả năng tạo ra một đồng tiền điện tử chính thức sau khi trích dẫn sự tăng trưởng của thị trường tiền điện tử toàn cầu tăng từ 14 tỷ USD lên 3.000 tỷ USD chỉ trong 5 năm.

Theo một cuộc khảo sát thực hiện với 81 ngân hàng trung ương ở các quốc gia, nhận thấy 90% các ngân hàng đang lên ý tưởng về một loại tiền kỹ thuật số dành riêng cho họ.

Sự bùng nổ của hệ thống thanh toán tiền điện tử trong thời kỳ Covid-19 cũng là một chủ đề nóng khi đến 60 % ngân hàng nói rằng việc sử dụng tiền mặt đang giảm.

Giám đốc điều hành BoE phụ trách thị trường Andrew Hauser cho biết: “…trong khi công nghệ dành cho CBDC trong tương lai có thể là mới thì các chuẩn mực kế toán áp dụng cho các các ngân hàng trong việc cung cấp tiền được nhà nước hậu thuẫn là một trong những chức năng lâu đời nhất của hệ thống ngân hàng trung ương”.

Trước kia, Chủ tịch Powell nói rằng: “CBDC chỉ giữ vai trò bổ sung chứ không thay thế cho tiền mặt và các dạng kỹ thuật số hiện có của đồng USD trong khu vực tư nhân, điển hình là tiền gửi tại các ngân hàng thương mại”.

Phó chủ tịch cấp cao của FED ở New York – ông Lorie Logan đã lên tiếng: “Làm cách nào để mọi thứ được phát triển ổn định, và những tác động của những phương thức đổi mới sẽ mang tính cách mạng đối với văn minh tiền tệ”.