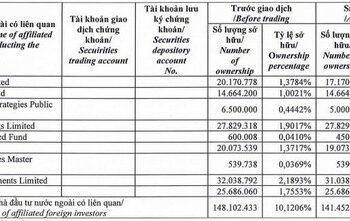

Không chỉ các nhà đầu tư cá nhân nước ngoài, các tổ chức nước ngoài cũng liên tục giảm tỷ lệ sở hữu tại MWG trong thời gian gần đây.

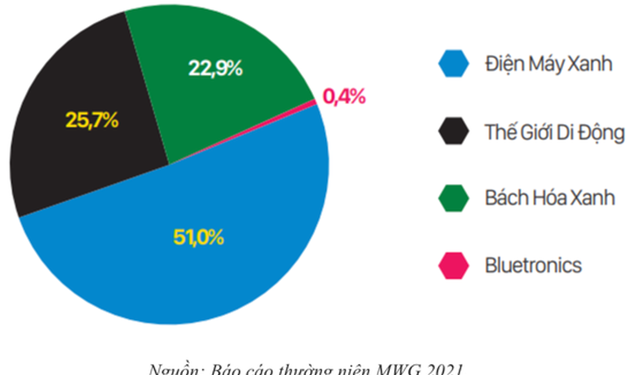

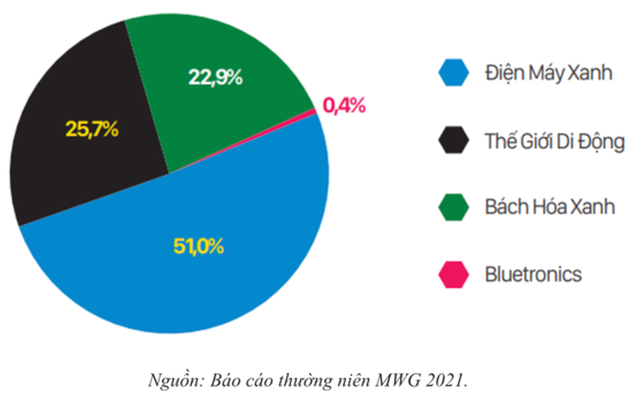

Cơ cấu doanh thu theo chuỗi của MWG.

Khối ngoại bán ròng

Trong phiên ngày 4/7, khối ngoại sàn HoSE bán ròng mạnh nhất mã MWG với 81 tỷ đồng. Sau 3 phiên liên tiếp bị bán ròng, room ngoại của cổ phiếu này đã hở ra 2,86 triệu đơn vị – điều hiếm thấy đối với một cổ phiếu từng được coi là “khẩu vị” ưa thích của nhà đầu tư nước ngoài khi trước đây room ngoại của MWG thường xuyên được phủ kín và chỉ hở ra do các hoạt động ESOP nhưng đều được lấp đầy ngay sau đó.

Không chỉ khối ngoại cá nhân bán tháo mà các tổ chức nước ngoài, như Dragon Capital cũng hạ lượng nắm giữ cổ phiếu MWG từ 74,1 triệu cổ phần (10,13%) còn 73,1 triệu cổ phần (9,98%) sau khi 3 quỹ thành viên thoái tổng cộng gần 1,1 triệu đơn vị trong ngày 17/6.

Tính từ đầu tháng 6 đến nay, MWG bị bán ròng tổng cộng 4,41 triệu cổ phiếu thông qua khớp lệnh, trị giá 324 tỷ đồng.

Tiềm ẩn rủi ro tài chính

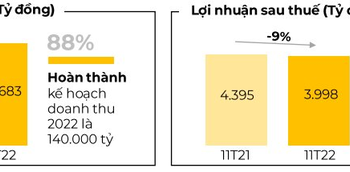

MWG vừa công bố báo cáo kết quả kinh doanh 5 tháng đầu năm 2022 với doanh thu thuần đạt 59.324 tỷ đồng, tăng 14% so với cùng kỳ năm trước. Lãi sau thuế lũy kế 5 tháng đạt 2.202 tỷ đồng, tương đương cùng kỳ năm trước. Tuy nhiên, doanh nghiệp mới chỉ hoàn thành 35% kế hoạch lợi nhuận năm.

Tuy nhiên, biên lãi ròng lũy kế chỉ đạt 3,7%, thấp hơn so với con số 4,2% của 5 tháng đầu 2021, do lạm phát đã làm tăng chi phí hàng hóa đầu vào và chi phí vận hành của công ty. Việc mở rộng các chuỗi cửa hàng, thay đổi bộ nhận diện cùng với chi phí cao khiến áp lực nợ vay càng đè nặng lên doanh nghiệp này. Tính đến hết quý 1/2022, nợ vay của MGW hơn 40.560 tỷ đồng/21.810 tỷ đồng vốn chủ sở hữu, như vậy nợ vay gần gấp đôi vốn chủ sở hữu, gây áp lực chi phí tài chính và tiềm ẩn rủi ro tài chính cho doanh nghiệp.

Thách thức nào với MWG?

MWG là doanh nghiệp bán lẻ hàng đầu Việt Nam với thị phần lớn trong mảng điện thoại và điện máy. Việc tái định vị Bách Hóa Xanh và mở rộng chuỗi điện máy, Topzone, An Khang là động lực tăng trưởng doanh thu mới cho doanh nghiệp. Tuy nhiên, hiệu quả đầu tư mới chỉ nhìn trong ngắn hạn.

Nhìn từ cơ cấu kinh doanh của MWG cho thấy, tốc độ tăng trưởng ngành bán lẻ điện thoại, điện máy chậm lại với ước tính trong giai đoạn 2022 – 2026. Điều này sẽ là thách thức đối với doanh nghiệp trong việc duy trì tốc độ tăng trưởng 2 chữ số. Bên cạnh đó, giá cả hàng hóa leo thang ảnh hưởng tới xu hướng tiêu dùng, qua đó có thể làm giảm nhu cầu tiêu thụ điện thoại, điện máy… .

Trên thực tế, biên lợi nhuận trong 5 tháng đầu năm nay đã phản ánh lạm phát đã tác động làm tăng chi phí đầu vào của MWG, chưa kể việc mở rộng nhanh mô hình kinh doanh mới cũng làm tăng chi phí, làm giảm biên lợi nhuận của MWG.

Nhiều chuyên gia cho rằng, nếu MWG không tìm cách hóa giải các thách thức nói trên, thì sẽ tác động tiêu cực đến kết quả kinh doanh của doanh nghiệp này.