TS Cấn Văn Lực – Chuyên gia kinh tế trưởng BIDV vừa có những đánh giá nhanh về tuyên bố mới nhất của Cục Dự trữ Liên bang Mỹ (FED) về việc thắt chặt tiền tệ từ đầu năm 2022 và những tác động đối với nền kinh tế thế giới và Việt Nam.

1. Lý do chính cho quyết định thắt chặt tiền tệ của FED

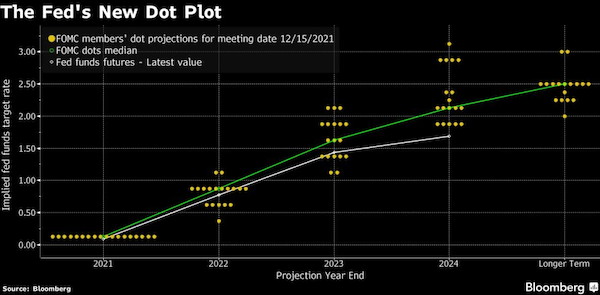

Kết thúc cuộc họp kéo dài hai ngày, hôm 15/12, Cục Dự trữ Liên bang Mỹ (FED) đã thông báo họ sẽ bắt đầu giảm mua tài sản ngay từ tháng 1/2022 (giảm 30 tỷ USD mỗi tháng) và chấm dứt việc mua trái phiếu đại dịch vào cuối tháng 3 hoặc tháng 4/2022, mở đường cho ba đợt tăng lãi suất dự kiến với biên độ 0,25 điểm % từ giữa năm 2022, đưa lãi suất điều hành về mức 0,9% vào cuối năm 2022 và có thể tăng thêm 2 – 3 lần vào năm 2023-2024 mà nguyên nhân chính là do nền kinh tế Mỹ đang tối đa hóa việc làm và lạm phát đang tăng nhanh tại Mỹ và trên thế giới

Quyết định này đã được dự đoán từ trước, nhưng việc Fed thắt chặt tiền tệ sẽ diễn ra nhanh hơn ít nhất một quý so với thông báo vào tháng 6 và tháng 9.

Theo TS Cấn Văn Lực, điều này cho thấy 2 điều:.

- Thứ nhất, Fed lo ngại rằng lạm phát sẽ tăng nhanh hơn và lâu hơn dự kiến (tức là đa số thành viên của Ủy ban Thị trường Mở của Fed – FOMC hiện tin rằng lạm phát không chỉ là tạm thời mà còn dai dẳng 1-2 năm). Thực tế, dự báo gần đây nhất cho rằng lạm phát toàn cầu sẽ tăng nhanh (từ 2% năm 2020 lên khoảng 3,2% năm 2021 và tăng nhẹ lên 3,3% vào năm 2022). Chỉ số CPI của Mỹ tháng 11/2021 tăng 6,8% so với cùng kỳ, cao nhất kể từ năm 1982. Dự báo bình quân cả năm 2021 là 3,6% và năm sau khoảng 2,6%, cao hơn mức trên. Nhưng lạm phát sau đó sẽ giảm xuống 2,3% vào năm 2023 và 2,1% vào năm 2024.

- Thứ hai, nền kinh tế Mỹ đang phục hồi tốt và dự kiến sẽ tăng trưởng khoảng 5,5% vào năm 2021 (giảm nhẹ 0,2 điểm phần trăm so với dự báo tháng 9) và 4,2% vào năm 2022 (cao hơn 0,4 điểm phần trăm so với dự báo so với dự báo tháng 9). Việc làm ở Mỹ gần mức tối đa khi tỷ lệ thất nghiệp giảm xuống 4,2% vào tháng 11 từ 4,6% vào tháng 10 năm 2021 và dự kiến sẽ giảm tiếp xuống 3,5% vào năm 2023-2024.

Đọc thêm: Tại sao lạm phát cao ở Mỹ sẽ tiếp tục kéo dài sang 2022?

2. Các tác động đến kinh tế – tài chính toàn cầu và Việt Nam

Theo TS Cấn Văn Lực, có ít nhất 5 hiệu ứng chính với các mức độ khác nhau, tùy thuộc vào hoàn cảnh cụ thể của mỗi quốc gia.

- Thứ nhất, đồng USD tăng giá, nguyên nhân chính là do kinh tế Mỹ phục hồi khá tốt và lãi suất USD chuẩn bị tăng. Điều này dẫn đến sự mất giá đáng kể của đồng tiền quốc gia của các quốc gia (đặc biệt là các thị trường mới nổi), cũng như lạm phát nội bộ cao, khiến nhiều ngân hàng trung ương cũng sẽ tăng lãi suất. Một số ngân hàng trung ương (như Hàn Quốc, Ấn Độ, Brazil, Nga, v.v.) đã hành động theo hướng này.

- Thứ hai, thị trường chứng khoán trên toàn thế giới, đặc biệt là Hoa Kỳ, EU và một số thị trường Châu Á (không loại trừ Việt Nam) tăng (nhưng không nhiều như kỳ vọng), phản ánh kỳ vọng về sự phục hồi khá tốt của nền kinh tế toàn cầu (mặc dù không đồng đều và có nhiều bất ổn, bao gồm cả các biến thể trong Covid-19). Tuy nhiên, đây chỉ là xu hướng tạm thời do thị trường sẽ có những điều chỉnh khi tâm lý nhà đầu tư ổn định hơn.

- Thứ ba, tỷ giá hối đoái biến động nhẹ do đồng USD tăng giá như đã nói ở trên. Xu hướng này được dự báo sẽ tiếp tục trong nửa đầu năm sau. Với Việt Nam, tỷ giá có thể tăng nhẹ nhưng không nhiều do nền kinh tế Việt Nam đang phục hồi (tăng trưởng khoảng 2% vào năm 2021 và sẽ phục hồi lên 6,5-7% nếu Việt Nam kiểm soát tốt dịch bệnh và thực hiện phục hồi kinh tế – xã hội thành công và chương trình phát triển); lạm phát được kiềm chế ở mức thấp (CPI tăng khoảng 2% vào năm 2021), nhưng sẽ giảm xuống 3,4-3,7% vào năm 2022; Cung cầu ngoại hối phần lớn ổn định và cán cân thanh toán tiếp tục thặng dư.

- Thứ tư, lãi suất USD tăng đồng nghĩa với việc nghĩa vụ trả nợ bằng USD của nhiều nước tăng lên, nhất là trong bối cảnh nợ của nhiều quốc gia tăng nhanh trong thời gian qua. Nợ công toàn cầu đã tăng nhanh từ 84% GDP năm 2019 lên 101,6% GDP năm 2020 và 104,8% GDP năm 2021 (chính phủ nhiều nước đang phải vay nặng lãi trong bối cảnh lãi suất thấp do tăng chi tiêu). phòng chống dịch bệnh và phục hồi kinh tế). Nợ doanh nghiệp và hộ gia đình cũng tăng nhanh trong ba năm qua. Đó là rủi ro nợ khiến nhiều quốc gia lo lắng. Với Việt Nam, tác động này là thấp do chúng ta đang giảm dần nợ nước ngoài (hiện là 38,8% GDP đã điều chỉnh, so với 42% GDP bình quân trong giai đoạn 2010-2019), trong đó có nhiều loại ngoại tệ, dài hạn (bình quân 13,8 năm), lãi suất thấp (bình quân 1,35%/năm). Tuy nhiên, các doanh nghiệp Việt Nam vay ngoại tệ cần lưu ý xu hướng tăng của lãi suất để có biện pháp quản lý rủi ro phù hợp.

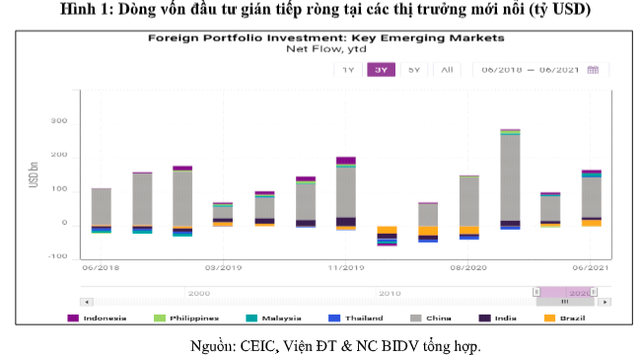

- Thứ năm, có thể có sự đảo chiều của dòng vốn đầu tư gián tiếp như đã từng xảy ra trước đây, do dòng tiền có xu hướng rút khỏi các thị trường mới nổi, quay trở lại các thị trường Mỹ, EU… nơi lãi suất tăng và cũng để “tạm trú” rủi ro. Dữ liệu của CEIC cho thấy dòng tiền đầu tư ròng tăng trở lại từ quý 2 năm 2021. Tuy nhiên, hiện tượng rút tiền không còn quan trọng như năm 2013 bởi vì động thái chính sách “thu hẹp nới lỏng định lượng – tapering” này đã được dự đoán trước. Ngoài ra, việc rút tiền cũng đã diễn ra, đặc biệt là trong quý đầu tiên của năm 2020 và trong quý đầu tiên của năm 2021 (Hình 1).

Xu hướng này được dự báo là còn khiêm tốn đối với Việt Nam. Khi nền kinh tế được kỳ vọng sẽ phục hồi tốt, thị trường chứng khoán vẫn là kênh đầu tư hấp dẫn dù đã được điều chỉnh và điều tiết theo hướng minh bạch, lành mạnh và chuyên nghiệp hơn.

Mặc dù vậy, TS Cấn Văn Lực khuyến nghị các nhà hoạch định chính sách Việt Nam không được chủ quan mà phải theo dõi, phân tích, dự báo, đưa ra các kịch bản khai thác khác nhau, luôn chủ động, tận dụng thời cơ và vượt qua thách thức trong giai đoạn tới của xã hội. -kinh tế phục hồi. Với việt Nam, tiếp tục điều hành tỷ giá linh hoạt, ổn định mặt bằng lãi suất là điều cần thiết để hỗ trợ và thúc đẩy kinh tế – xã hội phục hồi.

Nguồn: ViMoney tổng hợp