Các đợt tăng lãi suất của FED sẽ kích hoạt làn sóng vỡ nợ doanh nghiệp đạt đỉnh trong năm 2024.

Mỹ cạn kiệt quỹ bảo hiểm bảo vệ người gửi tiền trong ngân hàng

Làn sóng vỡ nợ doanh nghiệp đạt đỉnh trong năm 2024

Deutsche Bank nhận định, các công ty ở Mỹ và châu Âu sắp đối diện với khủng hoảng vỡ nợ doanh nghiệp do quá trình tăng lãi suất nhanh nhất trong 15 năm qua.

Theo đó, tỷ lệ các công ty vỡ nợ sẽ đạt đỉnh trong quý IV/2024. Tỷ lệ vỡ nợ đối với các khoản vay lãi suất cao ở Mỹ với 9%, con số này với các khoản vay ở Mỹ là 11,3%, trái phiếu lãi suất cao ở châu Âu là 4,3%, các khoản vay của châu Âu là 7,3%.

Các ngân hàng trung ương liên tục tung ra các gói lãi tăng lãi suất nhằm kiềm chân lạm phát, trong đó có cả FED, điều này đã làm tăng rủi ro suy thoái kinh tế toàn cầu. Nền kinh tế lớn nhất châu Âu là Đức đã chính thức bước vào lãnh địa suy thoái.

Tỷ lệ vỡ nợ với các khoản vay tại Mỹ gần đạt mức cao nhất trong giai đoạn khủng hoảng tài chính 2007-2008 (12%), ngân hàng dự đoán rằng cuộc khủng hoảng tín dụng tổng thể sẽ ít nghiêm trọng hơn so với năm 2008.

Theo chỉ báo suy thoái tín dụng của Deutsche Bank đối với Mỹ cho thấy xác suất ước tính 35-40% nền kinh tế sẽ bước vào suy thoái do khủng hoảng tín dụng. Đây là mức cao nhất được ghi nhận kể từ đại dịch Covid-19.

Phố Wall đã chuẩn bị cho một cuộc khủng hoảng tín dụng kể từ sau khi Silicon Valley Bank phá sản, gây ra hiệu ứng domino khiến nhiều ngân hàng khác rút lui.

Theo dữ liệu từ Morgan Stanley, các ngân hàng đã bắt đầu hạn chế cho vay ở mức độ lớn nhất được ghi nhận, điều này làm tăng khả năng xảy ra suy thoái ngay trong năm 2023.

Theo Bank of America, một cuộc suy thoái toàn diện cùng với khủng hoảng tín dụng có thể dẫn đến khoản nợ 1.000 tỷ USD của các công ty.

Có thể tạm dừng tăng lãi suất

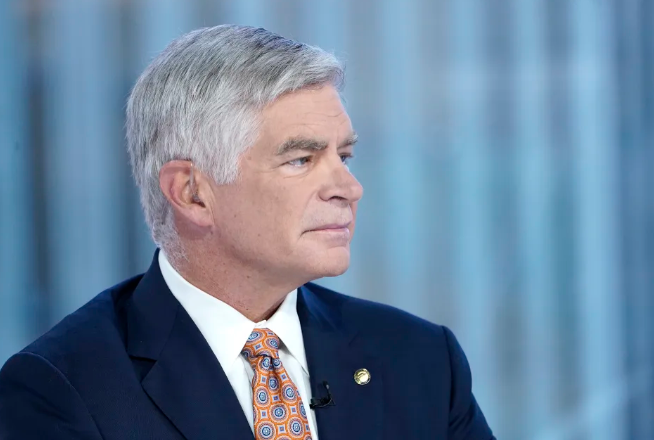

Thống đốc FED – Philip Jefferson và Chủ tịch FED Philadelphia – Patrick Harker mong muốn ngân hàng trung ương có thể tạm dừng việc tăng lãi suất tại cuộc họp tháng 6.

Thống đốc FED tin rằng tạm dừng/giữ nguyên lãi suất hiện tại không có nghĩa là FED đã thực hiện xong nhiệm vụ tăng lãi suất để đạt mức cao nhất trong chu kỳ này. Theo Thống đốc, việc tạm dừng việc tăng lãi suất sẽ gia hạn thêm thời gian để ủy ban đưa ra các quyết sách, chính sách bổ sung.

Chủ tịch FED Philadelphia – Patrick Harker mong muốn xem xét dữ liệu quan trong là tình hình việc làm và CPI tháng 5 ngay vào ngày đầu tiên của cuộc họp chính sách tổ chức vào ngày 13/6.

Bình luận của 2 nhà quản lý cấp cao đưa ra khi thị trường mong muốn FED sẽ tăng lãi suất khi số liệu việc làm trong tháng 4 tăng lên mức cao nhất kể từ đầu năm nay.

Có nhiều ý kiến phân cực ngay trong Cục Dự trữ liên bang Mỹ.

Nhiều quan điểm ủng hộ FED cần tạm dừng việc tăng lãi suất, số còn lại mong muốn sẽ linh hoạt bởi triển vọng kinh tế vẫn chưa rõ ràng. Chủ tịch FED Jerome Powell nói rằng ông ấy vẫn để ngỏ các quyết định cho đến đầu tháng 6.

Chủ tịch FED St. Louis Jim Bullard nói rằng ông ấy muốn nhìn thấy ít nhất 2 lần tăng lãi suất tiếp theo, trong khi đó, Chủ tịch FED Dallas Lorie Logan nói rằng việc giữ nguyên lãi suất ở thời điểm hiện tại không phải là một ý tưởng khôn ngoan.

Dự báo kinh tế phức tạp

Triển vọng kinh tế đối với ông Jefferson sẽ không xuất hiện cụm từ “suy thoái”, nhưng ông dự đoán rằng tăng trưởng kinh tế sẽ chậm trong 6 tháng tiếp theo cho đến cuối năm do tâm lý tiêu dùng không ổn định, các hộ gia đình bắt đầu cắt giảm chi tiêu bởi ảnh hưởng từ khủng hoảng tài chính sau đại dịch Covid-19.

Ngoài ra, mức lãi suất cao và doanh thu giảm sẽ là bài kiểm tra toàn diện sức khỏe của các doanh nghiệp. Việc tăng lãi suất có thể khiến căng thẳng của các ngân hàng thêm nghiêm trọng khi nhiều tài sản không được bảo hiểm, Mỹ đang phải đối diện với việc vỡ quỹ bảo vệ tiền gửi của khách hàng.

Các sự kiện không may đối với hệ thống ngân hàng Mỹ trong thời gian qua có thể khiến hệ thống ngân hàng thắt chặt tiêu chuẩn tín dụng, song mức độ và sự ảnh hưởng của “bàn tay thép” đối với kinh tế Mỹ vẫn là câu hỏi chưa có lời giải hoàn chỉnh.

Nguồn Reuters/Yahoo Finance

Trader_Z

Các quan điểm và ý kiến được thể hiện bởi tác giả, hoặc bất kỳ người nào được đề cập trong bài viết này, chỉ nhằm mục đích cung cấp thông tin và chúng không cấu thành lời khuyên về tài chính, đầu tư hoặc các lời khuyên khác.