Khác với hầu hết các chỉ báo thông thường dùng để dự báo xu hướng tăng giảm của giá, ATR là thước đo cho sự biến động, đặc biệt là biến động do khoảng cách giá. Hãy cùng Vimoney tìm hiểu chỉ báo ATR là gì cũng như cách sử dụng nó một cách hiệu quả nhất.

Chỉ báo ATR là gì?

Chỉ báo ATR – Khoảng dao động trung bình thực tế trong tiếng Anh là Average True Range.

Chỉ báo ATR là một công cụ phân tích kĩ thuật đo lường sự biến động của thị trường bằng cách phân tích từng phạm vi giá của tài sản trong giai đoạn đó. Ý tưởng về Average True Range đã được J. Welles Wilder Jr. sáng tạo, và giới thiệu trong cuốn sách của ông có tên là “New Concepts in Technical Trading Systems” (tạm dịch: “Tư tưởng mới trong Hệ thống Kĩ thuật Giao dịch”) vào năm 1978. Công cụ này được dùng để đo lường biến động giá gây ra bởi các khoảng trống giá (GAP) hay các biến động giới hạn.

Ban đầu, chỉ báo ATR dùng cho thị trường hàng hóa nhưng đến nay, nó được sử dụng phổ biến trong thị trường forex và chứng khoán.

Ý nghĩa của chỉ báo ATR

Khi ATR lên cao, điều đó có nghĩa là tài sản đó đang có mức độ biến động cao và ngược lại, tài sản được cho là có mức biến động thấp sẽ có ATR thấp hơn. Nhà đầu tư có thể sử dụng ATR để xem xét các điểm vào và thoát dựa trên biến động giá. Khi độ biến động cao, tài sản có khả năng năng động và di chuyển nhanh hơn. Ngược lại, biến động thấp thể hiện một thị trường yên tĩnh hoặc đang trong thời kỳ hợp nhất.

Công thức tính ATR

Để tính ATR, trước tiên bạn sẽ cần xác định phạm vi dao động thực của khoảng thời gian trên biểu đồ.

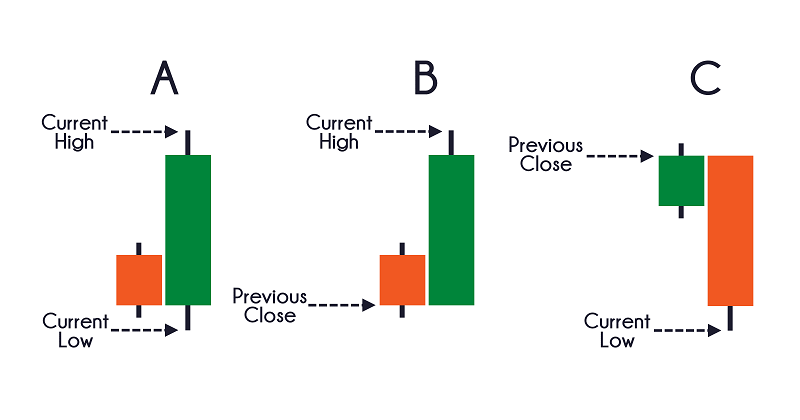

Để khám phá ATR trên biểu đồ, bạn nên thực hiện ba phép tính và lấy phép tính có giá trị cao nhất:

- (Giá đỉnh của thời kỳ hiện tại) – (Giá đáy của thời kỳ hiện tại)

- (Giá trị tuyệt đối của giá đỉnh trong giai đoạn hiện tại) – (Giá đóng của giai đoạn trước)

- (Giá trị tuyệt đối của giá đáy trong giai đoạn hiện tại) – (Giá đóng của giai đoạn trước)

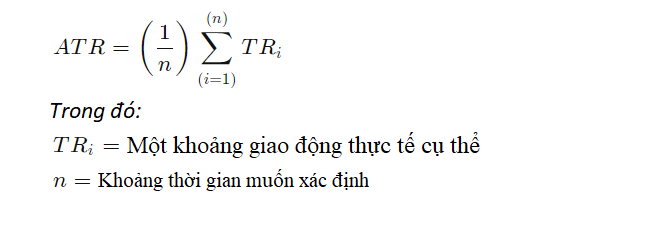

Sau khi tìm được giá trị lớn nhất của 3 phép tính trên, gọi giá trị lớn nhất đó là TRi, thay giá trị đó vào công thức tính ATR đầu tiên:

Nhà giao dịch thường sử dụng khoảng thời gian 14 ngày.

Đối với ATR tiếp theo chúng ta sẽ dựa vào công thức:

ATR = [( ATR đầu tiên x 13) + TR hiện tại] / 14

Hướng dẫn cơ bản để giao dịch sử dụng chỉ báo ATR

Sử dụng ATR để xác định điểm cắt lỗ/chốt lời

Một trong những chiến lược ATR hiệu quả nhất là chiến lược bao gồm phân tích hành động giá và lệnh dừng lỗ/chốt lời dựa trên giá trị ATR.

Nếu đường chỉ báo ATR nằm ở nửa trên của phạm vi, tài sản này tương đối biến động, đặt điểm cắt lỗ xa hơn tránh để bị quét. Nếu ATR đưa ra một giá trị nằm ở nửa dưới của phạm vi, thì bạn có thể sử dụng một lệnh dừng lỗ gần hơn, vì giá tương đối ít biến động hơn bình thường.

Nếu ATR nằm ở nửa trên của phạm vi thì bạn hãy đặt chốt lời lớn gấp đôi so với thông thường. Còn nếu thấy ATR nằm ở nửa dưới của phạm vi thì bạn chỉ take profit nhỏ vì giá rất có thể sẽ không dịch chuyển hay biến động quá nhiều.

Trong biểu đồ trên, ATR phá vỡ mức giữa và chuyển sang nửa trên của chỉ báo. Tuy nhiên, giá vẫn nằm trong kênh ngang. Sau đó giá phá vỡ phạm vi thông qua một đỉnh, tín hiệu mua. Đường ATR nằm ở nửa dưới của chỉ báo tại thời điểm này. Do đó, bạn có thể mua GBP/USD với mục tiêu lợi nhuận tối thiểu bằng với kích thước của mô hình.

Kết hợp ATR và RSI

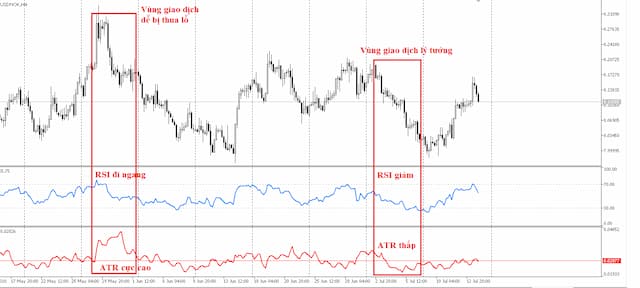

Sự kết hợp giữa ATR và RSI cho ta một bức tranh tương đối đầy đủ về điều kiện thị trường để lựa chọn chiến lược phù hợp.

Quan sát hình trên ta thấy khi biến động ATR cao thì xu hướng giá tăng và biến động ATR thấp thì xu hướng giá giảm lại. Kết hợp cùng với tín hiệu RSI tại khu vực đánh dấu đầu tư dễ bị thua lỗ chúng ta không nên đặt lệnh. Tại đây thị trường có thể đảo chiều bất cứ lúc nào

Và khi ATR thấp, giá bước vào xu hướng giảm và RSI cũng giảm. Khu vực này đồng thuận tín hiệu của 3 đường với nhau, tức là tín hiệu đã rất rõ ràng. Các nhà đầu tư nên đặt lệnh.