Cùng ViMoney tìm hiểu khái niệm Tiết kiệm là gì và các thông tin cần biết về sổ tiết kiệm nhé!

1. Sổ tiết kiệm là gì?

Sổ tiết kiệm là sổ giữ tiền của bạn tại ngân hàng, do ngân hàng phát hành. Theo đó, bạn sẽ nhận được mức lãi suất tương ứng với thời hạn gửi tiền.

2. Lợi ích khi gửi tiết kiệm ngân hàng

Sinh lời

Khi gửi tiền vào ngân hàng, người gửi sẽ nhận được một khoản lãi nhất định tùy thuộc vào từng thời điểm và kỳ hạn gửi tiền. Mỗi ngân hàng thường sẽ có một mức lãi suất khác nhau.

An toàn

Các khoản tiền gửi vào ngân hàng gần như an toàn tuyệt đối bởi hoạt động của các ngân hàng được sự giám sát chặt chẽ bởi Ngân hàng nhà nước và Bộ tài chính. Bên cạnh đó, ngân hàng còn có các biện pháp nghiệp vụ đặc thù để đảm bảo an toàn cho số tiền gửi của khách hàng.

Sử dụng vốn linh hoạt

Các ngân hàng thường đưa ra các kỳ hạn gửi tiền khác nhau tùy theo lựa chọn và nhu cầu tài chính của từng khách hàng. Thông thường sẽ có các kỳ hạn 1 tháng, 2 tháng, 3 tháng, 6 tháng,… với mức lãi suất tương ứng.

3. Các loại sổ tiết kiệm ngân hàng

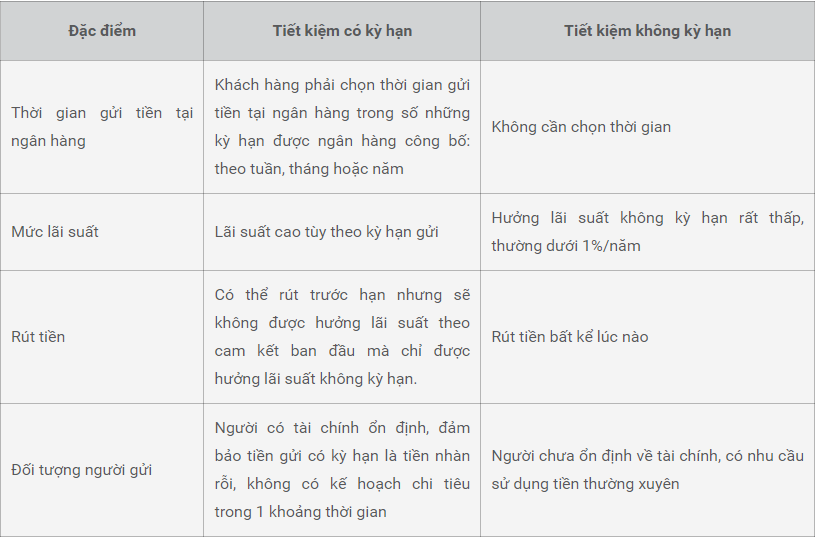

Phân loại sổ tiết kiệm theo hình thức gửi tiền

Phân loại sổ tiết kiệm theo kỳ hạn

4. Điều kiện mở sổ tiết kiệm

- Cá nhân là người Việt Nam hoặc người nước ngoài có CMND/căn cước công dân/hộ chiếu còn hiệu lực

- Độ tuổi từ 18 tuổi trở lên

- Trường hợp nếu cá nhân gửi tiền chưa đủ 15 tuổi đến chưa đủ 18 tuổi muốn gửi tiết kiệm cần xuất trình CMND hoặc hộ chiếu còn hiệu lực và các giấy tờ chứng minh số tiền gửi ngân hàng là tài sản riêng của mình như: Giấy tờ về thừa kế, giấy tờ về việc tặng, cho tài sản được công chức, chứng thực của pháp luật…

- Số tiền gửi của bạn lớn hơn số tiền tối thiểu mở sổ tiết kiệm mà ngân hàng quy định:

- Nếu mở sổ tiết kiệm tại quầy thì các ngân hàng thường yêu cầu tối thiểu 5 triệu đồng hoặc 10 triệu đồng trở lên.

- Nếu mở sổ tiết kiệm online khách hàng có thể chọn tiết kiệm gửi góp với số tiền tối thiểu khoảng 1 triệu đồng (tùy quy định từng ngân hàng)

5. Thủ tục mở sổ tiết kiệm

Mở sổ tiết kiệm tại quầy

Đây là cách mở sổ tiết kiệm theo hình thức truyền thống. Các thủ tục bao gồm:

- Bước 1: Mang hồ sơ gồm chứng minh thư tới ngân hàng. Nếu như bạn có sẵn tiền trong tài khoản thì có thể yêu cầu ngân hàng trích tiền từ tài khoản để mở sổ tiết kiệm. Ngược lại thì bạn có thể mang tiền mặt tại quầy giao dịch để yêu cầu gửi tiết kiệm

- Bước 2: Điền vào mẫu giấy yêu cầu mở sổ tiết kiệm

- Bước 3: Ngân hàng kiểm tra thông tin, xác nhận lại số tiền gửi cũng như kỳ hạn gửi và tiến hành in sổ tiết kiệm.

- Bước 4: Ngân hàng gửi lại khách hàng sổ tiết kiệm

Mở sổ tiết kiệm online

- Bước 1: Đăng ký mở tài khoản thanh toán và đăng ký dịch vụ ngân hàng trực tuyến của ngân hàng.

- Bước 2: Đăng nhập vào ứng dụng internet banking hoặc mobile banking của ngân hàng

- Bước 3: Chọn mục “Sổ tiết kiệm” => Mở sổ tiết kiệm

- Bước 4: Điền các thông tin về tài khoản trích tiền, số tiền muốn gửi, kỳ hạn gửi sau đó nhập lại mật khẩu đăng nhập để xác nhận giao dịch

Sau khi hoàn thành, sổ tiết kiệm online vừa tạo sẽ hiển thị trong phần thông tin tài khoản trên giao diện điện tử của ngân hàng.

6. Thông tin cần lưu ý khi mở sổ tiết kiệm

Kỳ hạn tiết kiệm

Đây là thời gian bạn cam kết sẽ giữ tiền tại ngân hàng. Tùy theo nhu cầu về tài chính mà bạn có thể lựa chọn kỳ hạn phù hợp như 1 tháng, 2 tháng, 3 tháng, 6 tháng, 9 tháng,…

Lãi suất

Mức lãi suất tiết kiệm thường phụ thuộc vào số tiền gửi, kỳ hạn gửi và quy định của từng ngân hàng. Tuy nhiên, thông thường thì các ngân hàng thương mại cổ phần nhỏ thường có mức lãi suất cao hơn 1 chút so với các ngân hàng khác.

Công thức tính lãi suất tiết kiệm

Số tiền lãi khi gửi tiết kiệm được tính theo công thức

Số tiền lãi = Số tiền gửi x Lãi suất (%/năm) x Số ngày thực gửi/365

Ví dụ: Số tiền bạn gửi là 100 triệu với lãi suất 7%/năm cho kỳ hạn 6 tháng từ ngày 11/11/2019 đến 11/5/2018, số tiền lãi nhận được là:

Số tiền lãi = 100.000.000 x 7% x 180/365 = 3,452,055 VNĐ

Ngày đáo hạn và tất toán sổ tiết kiệm

Ngày đáo hạn chính là ngày cuối cùng bạn gửi tiền tại ngân hàng theo kỳ hạn mà bạn đã lựa chọn ban đầu.

Thông thường, ngân hàng thường đưa ra 2 lựa chọn cho khách hàng lựa chọn vào ngày đáo hạn:

- Tự động tất toán: Khi tới ngày đáo hạn, ngân hàng sẽ tự động đóng tài khoản tiết kiệm và gửi toàn bộ số tiền gốc + tiền lãi về tài khoản thanh toán của bạn

- Tự động tái tục gốc và lãi: Đến ngày đáo hạn, toàn bộ số tiền gốc và tiền lãi sẽ được tiếp tục gửi tại ngân hàng với kỳ hạn và mức lãi suất như lần trước.

Lựa chọn tự động tái tục gốc và lãi thường được khách hàng ưu tiên sử dụng vì sẽ không bỏ phí một ngày tính lãi nào và được hưởng lãi kép. Bất cứ khi nào cần tiền thì khách hàng vẫn đều có thể đóng tài khoản.

Có được rút tiền tiết kiệm trước hạn hay không?

Bạn hoàn toàn có thể rút tiền tiết kiệm trước ngày đáo hạn. Tuy nhiên, khi rút trước hạn thì số tiền lãi nhận được sẽ thấp hơn rất nhiều so với cam kết ban đầu.

Trong trường hợp bạn đang dùng sổ tiết kiệm để làm tài sản vay vốn của ngân hàng thì bạn cần thanh toán khoản vay trước rồi mới tất toán sổ tiết kiệm.

Số tiền tối thiểu cần có để mở sổ tiết kiệm

Tùy thuộc vào quy định của mỗi ngân hàng mà số tiền tối thiểu để mở sổ tiết kiệm là khác nhau. Tuy nhiên, mức thông thường hiện nay là khoảng 500.000 VNĐ, 10 USD, 10 EUR,…

Phí làm sổ tiết kiệm

Mặc dù Quyết định 47/2006/QĐ-NHNN nêu rõ, các tổ chức nhận tiền gửi tiết kiệm được phép quy định mức phí đối với việc nhận hoặc chi trả tiền gửi tiết kiệm song do sự cạnh tranh huy động vốn của các ngân hàng vô cùng gay gắt nên hầu hết các ngân hàng đều không thu phí làm sổ tiết kiệm. Thậm chí, có một số ngân hàng còn đưa ra các chương trình ưu đãi nhằm thu hút khách hàng gửi tiết kiệm vào hệ thống ngân hàng của mình.

Ngoài ra, với việc rút sổ tiết kiệm trước hạn, khách hàng thường sẽ mất một khoản phí khoảng 0.03% (tối thiểu 10.000 hoặc 20.000 VNĐ và tối đa 1.000.000 VNĐ).

Trong trường hợp khách hàng làm mất sổ, chuyển nhượng sổ, phong tỏa sổ để vay vốn hoặc lấy giấy ủy quyền để rút sổ tiết kiệm thì sẽ phải nộp một khoản phí nhất định theo quy định của ngân hàng.

Mở tiết kiệm bao lâu sẽ lấy được sổ/ số sổ?

Thông thường, ngay sau khi hoàn tất các thủ tục mở sổ tiết kiệm tại quầy giao dịch của ngân hàng, khách hàng sẽ nhận được ngay sổ tiết kiệm của mình.

Với hình thức mở sổ online, sau khi hoàn tất việc mở sổ thì ngay lập tức bạn sẽ nhận được tin nhắn của ngân hàng thông báo số sổ tiết kiệm online của bạn về số điện thoại mà bạn đã đăng kí.

7. Những lưu ý khi mở sổ tiết kiệm

Lưu ý đến lãi suất kép

Nếu có tiền nhàn rỗi và không có nhu cầu sử dụng trong thời gian dài, bạn có thể lựa chọn hình thức tự động tái tục để lãi nhập vốn và tiếp tục sinh lời. Nếu mở sổ tại quầy, bạn nên hỏi ngân hàng về hình thức này trước khi gửi tiết kiệm.

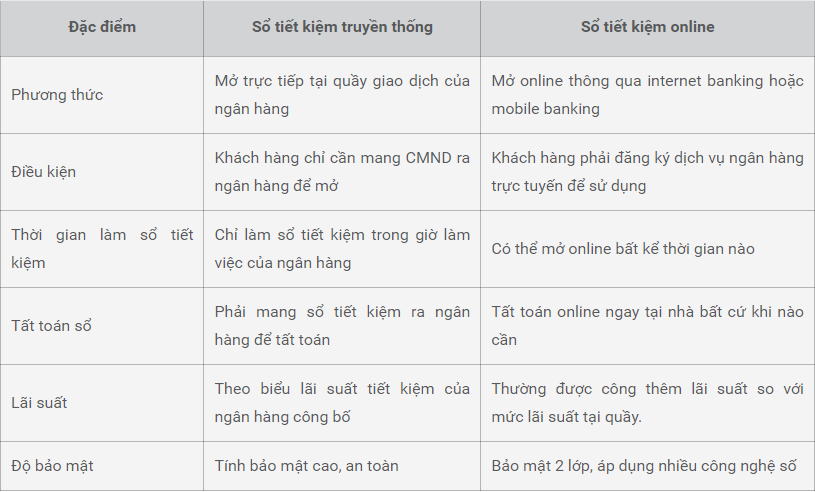

Lãi suất tiết kiệm online thường cao hơn lãi suất gửi thường

Hiện nay, đa phần các ngân hàng đều áp dụng 2 biểu lãi suất khách nhau cho hình thức gửi tiết kiệm tại quầy và gửi online. Và thông thường, lãi suất gửi online thường cao hơn lãi suất gửi tại quầy khoảng 0.2 – 0.3%/năm.

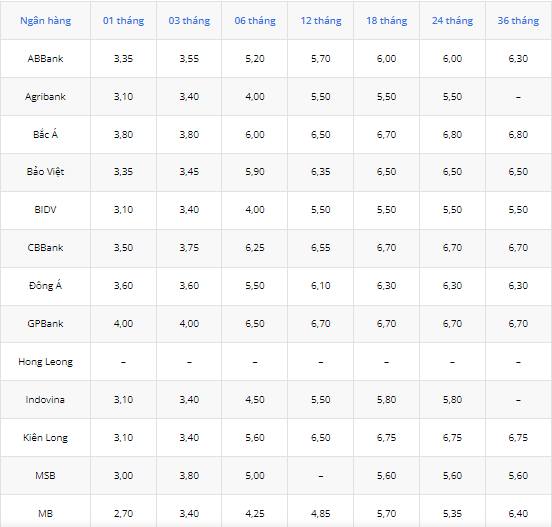

Lãi suất tiết kiệm ngân hàng 03/2022 hiện nay áp dụng cho khách hàng gửi tại Quầy (%/năm)

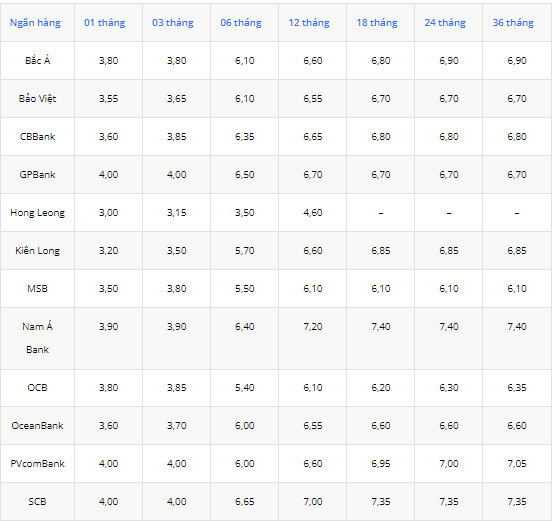

Lãi suất tiền gửi các ngân hàng hiện nay 03/2022 dành cho khách hàng gửi trực tuyến (%/năm)

Lựa chọn ngân hàng uy tín

Khi gửi tiết kiệm, bạn nên lưu ý đến một vài yếu tố để lựa chọn ngân hàng cho phù hợp:

- Mức độ uy tín của ngân hàng và độ phủ của các chi nhánh: Nếu gửi tiết kiệm theo hình thức truyền thống (mở tại quầy) thì tốt nhất nên chọn ngân hàng có nhiều chi nhánh, phòng giao dịch để tiện giao dịch khi có nhu cầu.

- Lãi suất nhận được: mỗi ngân hàng thường sẽ công bố mức lãi suất khác nhau. Do đó, cần tham khảo và so sánh lãi suất của một số ngân hàng để lựa chọn phương án phù hợp và mang lại nhiều lợi nhuận nhất cho mình.

- Kỳ hạn gửi: Lựa chọn kỳ hạn gửi tiền là rất quan trọng. Kỳ hạn phù hợp sẽ giúp đảm bảo mang về số lãi đủ như dự kiến ban đầu, không phải rút trước hạn.

Gửi tiết kiệm là một hình thức tích lũy và đầu tư an toàn, được nhiều người Việt Nam tin dùng. Tuy nhiên, không phải ai cũng hiểu hết về tiết kiệm và gửi tiết kiệm đúng cách. Việc hiểu rõ và lựa chọn đúng hình thức gửi tiết kiệm sẽ mang lại lợi nhuận tốt nhất cho những khoản tiền nhàn rỗi của bạn.

Nguồn: Tổng hợp